« Si on se réfère aux principaux chiffres et enseignements de ce nouveau baromètre, le secteur du crowdfunding immobilier a connu une belle dynamique durant ce premier semestre, retrouvant celle qui était la sienne avant la crise sanitaire. Au-delà de la forte croissance de la collecte, les principaux indicateurs financiers montrent une stabilité de la durée moyenne de placement et un rendement annuel moyen toujours au-dessus de 9%. Le projet moyen financé est en hausse et se rapproche peu à peu du million d'euros, une progression qui va dans le sens de l'histoire.

Les plateformes ont démontré leur capacité à lever d'importantes sommes dans des délais très courts, en phase avec les attentes d'acteurs immobiliers de taille plus conséquente et portant des projets de plus grande ampleur. Autre signe positif, cette augmentation de la taille des projets s'accompagne également d'un nombre d'opérations financées plus important, témoignant de l'installation du crowdfunding immobilier dans le paysage des outils de financement de projets immobiliers pour les professionnels. Ce semestre a également été marqué par le rapprochement entre de grandes banques et des plateformes de financement participatif pour déployer des offres de financement communes. Un nouveau signal très encourageant sur la reconnaissance du crowdfunding immobilier comme une solution de financement complémentaire aux prêts bancaires traditionnels. Si les grands indicateurs du marché sont positifs, il convient toutefois de rester prudent dans l'analyse de l'ensemble des chiffres. Le second semestre apportera des réponses à quelques questions, et notamment la durabilité de cette reprise alors que la crise sanitaire n'est pas encore totalement derrière nous. Les promoteurs ont encore parfois certaines difficultés à lancer de nouvelles opérations, avec un foncier rare et cher dans certaines zones et des collectivités qui peinent parfois à accorder les autorisations nécessaires. Il sera également intéressant de surveiller dans les mois et années qui viennent les impacts de la crise sur la nature des opérations financées, que ce soit en termes de localisation ou de prise en compte des critères environnementaux toujours prégnants pour toutes les parties prenantes du marché » analyse Jérémie Benmoussa, Président du Directoire de Fundimmo.

Les plateformes ont démontré leur capacité à lever d'importantes sommes dans des délais très courts, en phase avec les attentes d'acteurs immobiliers de taille plus conséquente et portant des projets de plus grande ampleur. Autre signe positif, cette augmentation de la taille des projets s'accompagne également d'un nombre d'opérations financées plus important, témoignant de l'installation du crowdfunding immobilier dans le paysage des outils de financement de projets immobiliers pour les professionnels. Ce semestre a également été marqué par le rapprochement entre de grandes banques et des plateformes de financement participatif pour déployer des offres de financement communes. Un nouveau signal très encourageant sur la reconnaissance du crowdfunding immobilier comme une solution de financement complémentaire aux prêts bancaires traditionnels. Si les grands indicateurs du marché sont positifs, il convient toutefois de rester prudent dans l'analyse de l'ensemble des chiffres. Le second semestre apportera des réponses à quelques questions, et notamment la durabilité de cette reprise alors que la crise sanitaire n'est pas encore totalement derrière nous. Les promoteurs ont encore parfois certaines difficultés à lancer de nouvelles opérations, avec un foncier rare et cher dans certaines zones et des collectivités qui peinent parfois à accorder les autorisations nécessaires. Il sera également intéressant de surveiller dans les mois et années qui viennent les impacts de la crise sur la nature des opérations financées, que ce soit en termes de localisation ou de prise en compte des critères environnementaux toujours prégnants pour toutes les parties prenantes du marché » analyse Jérémie Benmoussa, Président du Directoire de Fundimmo.

Les records de collecte et de remboursements à nouveau battus

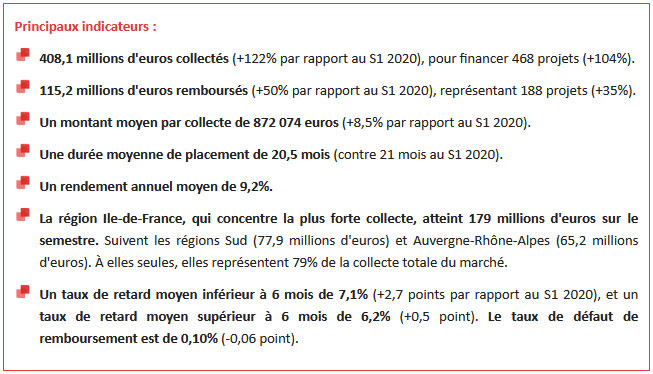

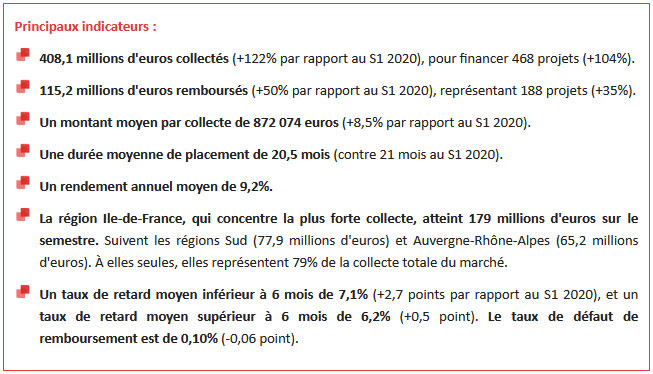

408,1 millions d'euros collectés sur les 6 premiers mois de l'année 2021, soit plus du double des sommes investies en crowdfunding immobilier par rapport à la même période l'an dernier (184 millions d'euros). Ce montant record illustre le dynamisme du secteur durant le premier semestre, tout comme la très forte croissance du nombre d'opérations immobilières financées (468 au total, en hausse de +104%).

Les montants remboursés sont également en hausse : 115,2 millions d'euros au S1 2021 contre 76,6 millions d'euros au S1 2020, soit une hausse de 50%. Le nombre de projets remboursés est également en hausse, passant de 139 au S1 2020 à 188 en au S1 2021 (+35%).

Un produit qui poursuit sa démocratisation

Le montant moyen financé par projet au S1 2021 était de 872 074 euros, contre 803 570 euros au S1 2020. Cette augmentation de 8,5% s'explique par un recours grandissant au crowdfunding immobilier par des opérateurs de taille plus importante, avec des projets de plus grande ampleur. Les projets compris entre 5 et 8 millions d'euros représentent 17% de la collecte total au premier semestre 2021, contre 15% sur l'année 2020.

La durée moyenne de placement reste quant à elle globalement stable, 20,5 mois au S1 2021 contre 21 mois au S1 2020.

En se basant sur les données publiées par 40 plateformes*, on constate que les investisseurs sont en moyenne 302 par collecte, avec un placement moyen de 2.888 euros.

Le taux de rendement moyen reste globalement stable (9,2% par an contre 9,4% au S1 2020).

*sur les 40 plateformes étudiées, 11 d'entre elles n'ont pas collecté d'argent et ont uniquement procédé à des remboursements

Ile-de-France, Région Sud, Auvergne-Rhône-Alpes : toujours orienté sur le résidentiel, la concentration du marché se confirme dans trois régions

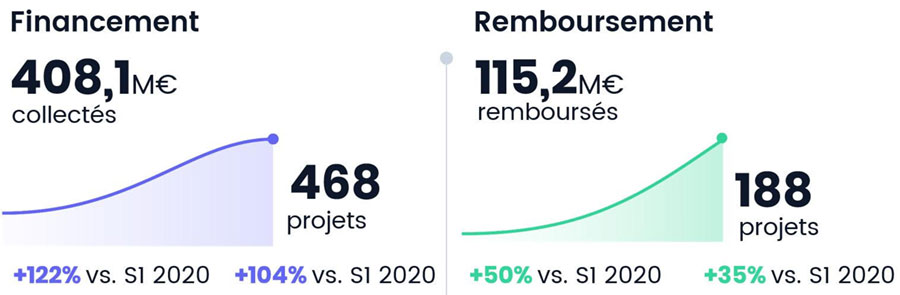

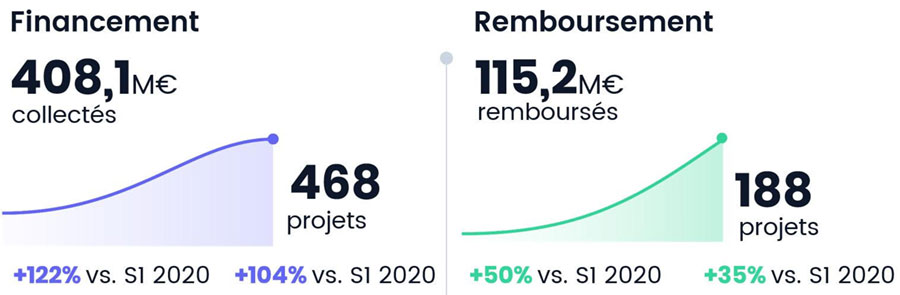

Si l'Ile-de-France est toujours en tête des régions ayant enregistré les plus fortes collectes (179 millions d'euros, en hausse de +101% par rapport au S1 2020), c'est bien un trio qui se détache assez nettement dans ce classement. La Région Sud (77,9 millions d'euros) se retrouve en deuxième position du classement grâce à une croissance de +419%, doublant la région Auvergne-Rhône-Alpes (65,2 millions d'euros, +179%). La hausse importante enregistrée dans la région Sud s'explique notamment par le financement de plusieurs grosses opérations concernant des villas de luxe sur la côte méditerranéenne.

Si elles sont plus loin dans le classement, d'autres régions ont enregistré des hausses de collecte assez spectaculaires par rapport au premier semestre 2020. C'est notamment le cas du Centre-Val-de-Loire (collecte multipliée par 15), de la Bretagne (+136%) ou encore de la Bourgogne-Franche-Comté qui passe de 0 au S1 2020 à 3,6 millions d'euros sur les 6 premiers mois de 2021.

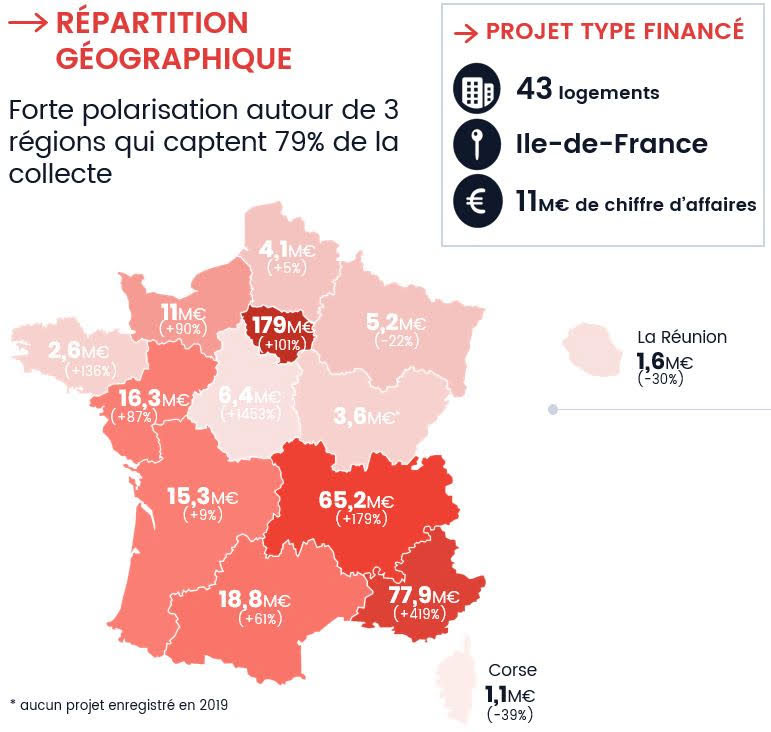

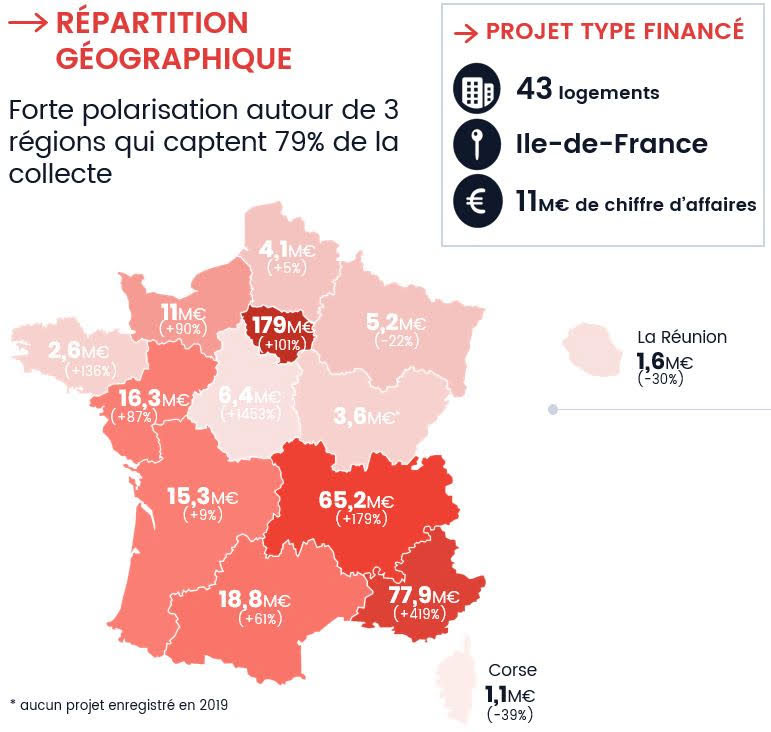

Parmi les 468 projets financés au S1 2021, 76,6% étaient des projets orientés sur le résidentiel, loin devant les bureaux (8,5%), les commerces (6,3%), les hôtels (3,9%), les projets d'aménagement (2,8%), et la logistique/activité (1,5%).

Les opérations de marchands de biens (achat de biens qui sont ensuite valorisés puis revendus avec une plus-value) continuent leur montée en puissance : elles représentent 52,1% de la collecte totale sur le premier semestre 2021, contre 38,8% en 2020, et 23% en 2019.

En 2020, le « projet moyen » financé par le crowdfunding immobilier était une opération résidentielle de 43 logements en Ile-de-France, représentant un chiffre d'affaires d'environ 11 millions d'euros.

Une solution pour permettre aux professionnels de l'immobilier de continuer à développer leur activité

Dans une période marquée par un allongement de la durée des opérations immobilières en lien avec la crise sanitaire, la capacité des plateformes de crowdfunding immobilier à lever des sommes importantes sur des durées très courtes séduit de plus en plus de professionnels de l'immobilier. Avantages perçus : la capacité à dégager de nouveaux fonds propres nécessaires au lancement de chaque nouvelle opération, et continuer à développer leur activité sans peser sur leur trésorerie. C'est ainsi que 961 opérateurs se sont laissé convaincre par ce mode de financement depuis la création du marché, dont 181 nouveaux sur ce premier semestre 2021.

Le marché du financement participatif de l'immobilier reste à date concentré autour de 3 plateformes majeures (dont Fundimmo), qui représentent plus de la moitié de la collecte totale du marché. Suivent ensuite 5 plateformes de taille intermédiaire qui en représentent environ 1/3. 13 plateformes représentent 15% de part de marché, et 3 plateformes moins de 1%. Les plateformes restantes n'ont pas fait de collecte sur le semestre, uniquement des remboursements.

Légère hausse des retards de remboursements, stabilité du taux de défaut moyen

Comme anticipé, à la suite des confinements et ralentissements du marché, le taux de retard augmente de façon significative pour les retards de moins de 6 mois passant de 4,4% pour l'année 2020 à 7,1% sur ce premier semestre et de façon plus maitrisée pour les retards de plus de 6 mois (de 5,7 à 6,2%). Il s'agit toutefois de moyennes qui recouvrent des disparités significatives, dans le détail quelques acteurs concentrent des retards conséquents. Rappelons que les investisseurs qui subissent ces retards bénéficient des intérêts additionnels correspondants.

Le taux de défaut moyen, calculé sur la base de projets ayant subi une perte en capital et/ou une perte des intérêts depuis 2012, est évalué à 0,10%, est en baisse de 0,06 point par rapport à l'année 2020. Dans une démarche de transparence, l'agrégateur de projets HelloCrowdfunding actualise tous les mois les données sur le déroulement des différents projets, permettant ainsi d'identifier les projets en retard.

*Plateformes ouvertes ou ayant financé des projets immobiliers, et immatriculées auprès de l'AMF ou de l'ACPR (données analysées sur la période de janvier à juin 2021) : Anaxago, Axymo, Baltis Capital, Beefordeal, Citesia, Clubfunding, Credit.fr, Crowdstone, Euroraiser, Feedelios, Find_and_Fund, Finple, Fundimmo, Gwenneg, Hexagone, Homunity, Immocratie, Immovesting, Inidev, Koregraf, La_première_brique, Lendopolis, Les entrepreteurs, Lita.co, Look_and_fin, Lymo, Monego, My_capital_immo, October, Pretup, Proximea, Raizers, Stoneraise, Tributile, Tylia, Upstone, Vatel_direct, Weeximmo, Wesharebonds, Wiseed.

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Comment évolue le pouvoir d’achat des Français dans l’immobilier neuf ?

Comment évolue le pouvoir d’achat des Français dans l’immobilier neuf ?

Précarité énergétique : l'épée de Damoclès des coupures d'électricité et réductions de puissance

Précarité énergétique : l'épée de Damoclès des coupures d'électricité et réductions de puissance

Une nouvelle étude confirme la crise sans précédent que traverse le logement neuf en 2024

Une nouvelle étude confirme la crise sans précédent que traverse le logement neuf en 2024

Triste record à la baisse pour la construction de logements en France

Triste record à la baisse pour la construction de logements en France

Les défaillances de PME-ETI en France vont au-delà du phénomène de rattrapage

Les défaillances de PME-ETI en France vont au-delà du phénomène de rattrapage

Les professionnels et dirigeants des TPE de plus en plus découragés face à l'accélération de la crise

Les professionnels et dirigeants des TPE de plus en plus découragés face à l'accélération de la crise

Il est encore temps de profiter de la baisse des prix du neuf

Il est encore temps de profiter de la baisse des prix du neuf

PTZ, rénovation énergétique, simplification administrative : la ministre du Logement dévoile son "plan à moyen terme"

PTZ, rénovation énergétique, simplification administrative : la ministre du Logement dévoile son "plan à moyen terme"

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

L’Union des Fabricants de Menuiseries (UFME) dévoile son Manifeste en faveur d’une politique durable de rénovation des logements

L’Union des Fabricants de Menuiseries (UFME) dévoile son Manifeste en faveur d’une politique durable de rénovation des logements

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

Fenêtre de toit FGH-V Galeria de FAKRO – balcon dans le toit

Fenêtre de toit FGH-V Galeria de FAKRO – balcon dans le toit

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides

VARIANCE C : système pincé de bardage en verre

VARIANCE C : système pincé de bardage en verre

Les plateformes ont démontré leur capacité à lever d'importantes sommes dans des délais très courts, en phase avec les attentes d'acteurs immobiliers de taille plus conséquente et portant des projets de plus grande ampleur. Autre signe positif, cette augmentation de la taille des projets s'accompagne également d'un nombre d'opérations financées plus important, témoignant de l'installation du crowdfunding immobilier dans le paysage des outils de financement de projets immobiliers pour les professionnels. Ce semestre a également été marqué par le rapprochement entre de grandes banques et des plateformes de financement participatif pour déployer des offres de financement communes. Un nouveau signal très encourageant sur la reconnaissance du crowdfunding immobilier comme une solution de financement complémentaire aux prêts bancaires traditionnels. Si les grands indicateurs du marché sont positifs, il convient toutefois de rester prudent dans l'analyse de l'ensemble des chiffres. Le second semestre apportera des réponses à quelques questions, et notamment la durabilité de cette reprise alors que la crise sanitaire n'est pas encore totalement derrière nous. Les promoteurs ont encore parfois certaines difficultés à lancer de nouvelles opérations, avec un foncier rare et cher dans certaines zones et des collectivités qui peinent parfois à accorder les autorisations nécessaires. Il sera également intéressant de surveiller dans les mois et années qui viennent les impacts de la crise sur la nature des opérations financées, que ce soit en termes de localisation ou de prise en compte des critères environnementaux toujours prégnants pour toutes les parties prenantes du marché » analyse Jérémie Benmoussa, Président du Directoire de Fundimmo.

Les plateformes ont démontré leur capacité à lever d'importantes sommes dans des délais très courts, en phase avec les attentes d'acteurs immobiliers de taille plus conséquente et portant des projets de plus grande ampleur. Autre signe positif, cette augmentation de la taille des projets s'accompagne également d'un nombre d'opérations financées plus important, témoignant de l'installation du crowdfunding immobilier dans le paysage des outils de financement de projets immobiliers pour les professionnels. Ce semestre a également été marqué par le rapprochement entre de grandes banques et des plateformes de financement participatif pour déployer des offres de financement communes. Un nouveau signal très encourageant sur la reconnaissance du crowdfunding immobilier comme une solution de financement complémentaire aux prêts bancaires traditionnels. Si les grands indicateurs du marché sont positifs, il convient toutefois de rester prudent dans l'analyse de l'ensemble des chiffres. Le second semestre apportera des réponses à quelques questions, et notamment la durabilité de cette reprise alors que la crise sanitaire n'est pas encore totalement derrière nous. Les promoteurs ont encore parfois certaines difficultés à lancer de nouvelles opérations, avec un foncier rare et cher dans certaines zones et des collectivités qui peinent parfois à accorder les autorisations nécessaires. Il sera également intéressant de surveiller dans les mois et années qui viennent les impacts de la crise sur la nature des opérations financées, que ce soit en termes de localisation ou de prise en compte des critères environnementaux toujours prégnants pour toutes les parties prenantes du marché » analyse Jérémie Benmoussa, Président du Directoire de Fundimmo.