"Schtroumpfage", dessous-de-table, "auto-prêts", hommes de paille et montages juridiques opaques: un guide pratique aide les professionnels de l'immobilier à identifier et dénoncer auprès de Tracfin, la cellule anti-blanchiment de Bercy, les techniques de blanchiment d'argent les plus courantes.

Sélection de produits

À lire également

-

Au procès de la rue d'Aubagne, un ex-adjoint au maire peu investi

Au procès de la rue d'Aubagne, un ex-adjoint au maire peu investi

-

Au procès de la rue d'Aubagne, les bras droits de Gaudin en soutien à l'ex-adjoint

Au procès de la rue d'Aubagne, les bras droits de Gaudin en soutien à l'ex-adjoint

-

Des milliers de personnes manifestent à Barcelone contre le prix des logements

Des milliers de personnes manifestent à Barcelone contre le prix des logements

-

"L'enfant d'intérieur", refoulé des espaces extérieurs et privé de nature

"L'enfant d'intérieur", refoulé des espaces extérieurs et privé de nature

-

En Mauritanie, la banlieue de Nouakchott se dilate et se déshydrate

En Mauritanie, la banlieue de Nouakchott se dilate et se déshydrate

-

Plus aucun nouvel appartement de vacances dans 43 quartiers de Malaga en Espagne

Plus aucun nouvel appartement de vacances dans 43 quartiers de Malaga en Espagne

-

La Monnaie de Paris frappe de nouvelles pièces pour la réouverture de Notre-Dame

La Monnaie de Paris frappe de nouvelles pièces pour la réouverture de Notre-Dame

-

Au procès des effondrements à Marseille, des propriétaires face à leurs responsabilités

Au procès des effondrements à Marseille, des propriétaires face à leurs responsabilités

Actualités populaires

-

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

-

Les professionnels de l'immobilier s'opposent fermement au relèvement du plafond des "frais de notaire"

Les professionnels de l'immobilier s'opposent fermement au relèvement du plafond des "frais de notaire"

-

Justice climatique : les ménages modestes plus exposés aux îlots de chaleur en ville, selon une étude française

Justice climatique : les ménages modestes plus exposés aux îlots de chaleur en ville, selon une étude française

-

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Électricité, éclairage, domotique"

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Électricité, éclairage, domotique"

Publi-rédactionnel

-

Bois d’intérieur, effet velours ou seconde peau : protections d’exception Oléofloor

Bois d’intérieur, effet velours ou seconde peau : protections d’exception Oléofloor

-

VARIANCE C : système pincé de bardage en verre

VARIANCE C : système pincé de bardage en verre

-

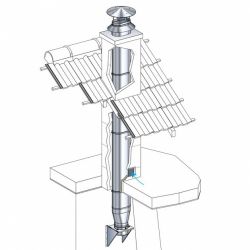

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

-

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?