Fundimmo, plateforme française de financement participatif immobilier, dévoile les résultats de son baromètre 2019, réalisé auprès de 28 plateformes de crowdfunding* en collaboration avec HelloCrowdfunding. Conjointement, Fundimmo révèle également les résultats d'une étude exclusive réalisée avec OpinionWay sur le rapport que les Français entretiennent avec le crowdfunding immobilier.

Parmi les grands chiffres

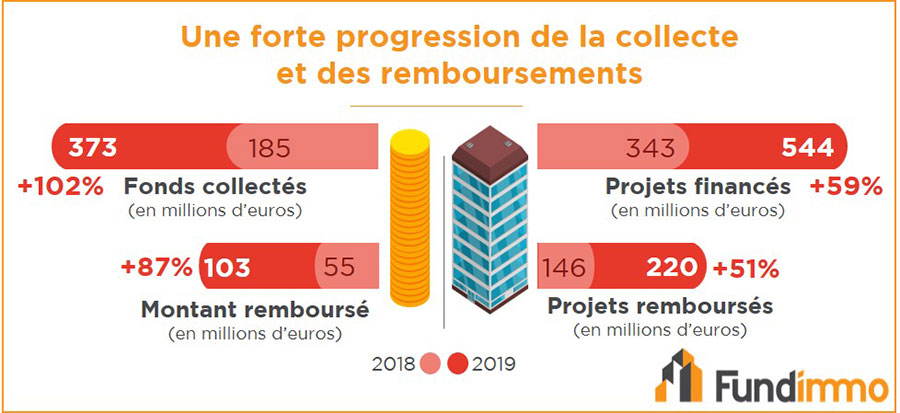

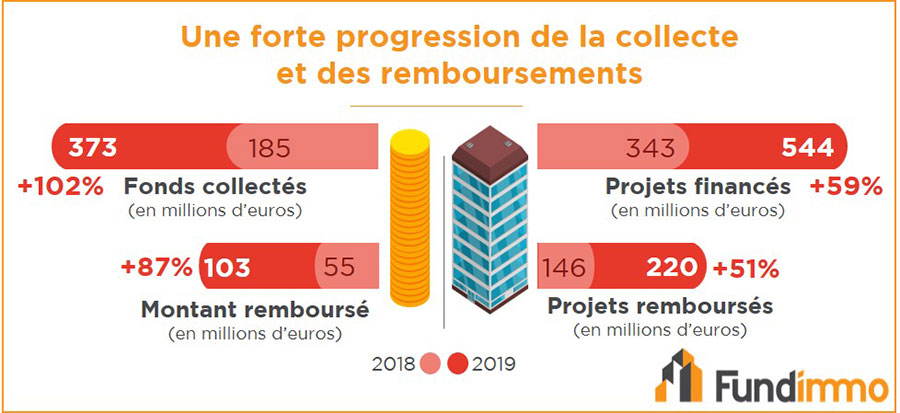

- 373 millions d'euros collectés (+102% par rapport à 2018) pour financer 544 projets (+59%)

- 103 millions d'euros remboursés (+87% par rapport à 2018), représentant 220 projets (+51%)

- Un montant moyen par collecte de 689 150 € (+27,8% par rapport à 2018)

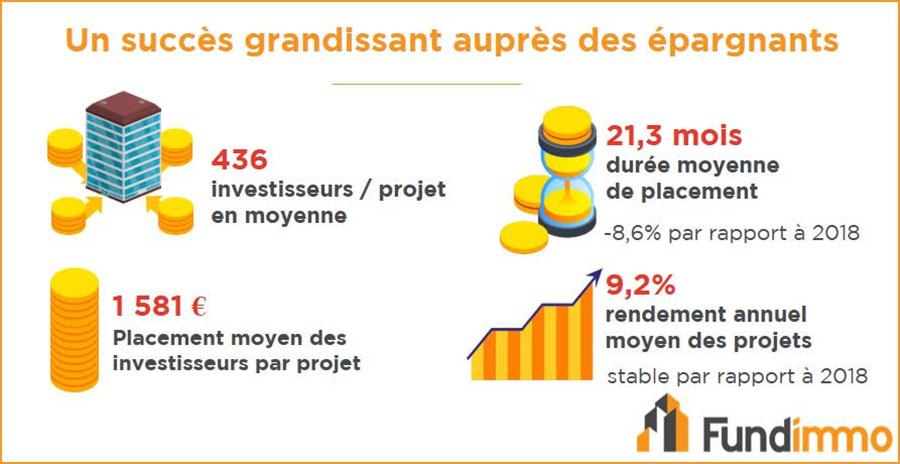

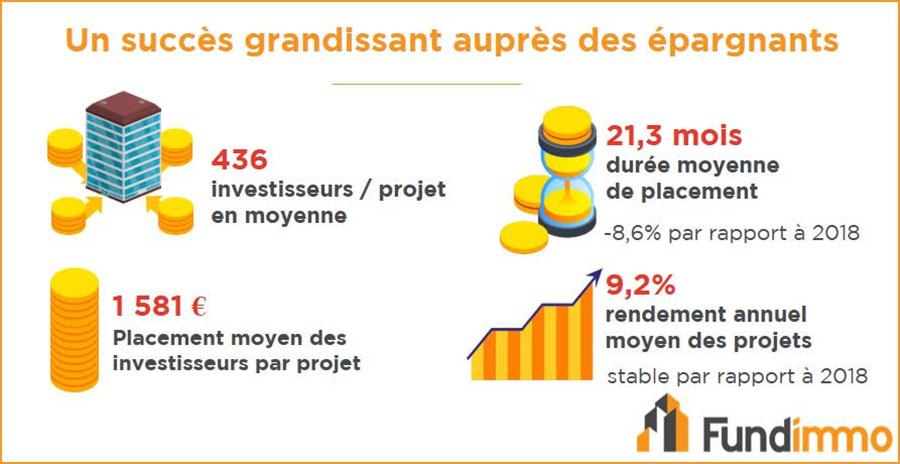

- Une durée moyenne de placement de 21,3 mois (contre 23,3 mois en 2018)

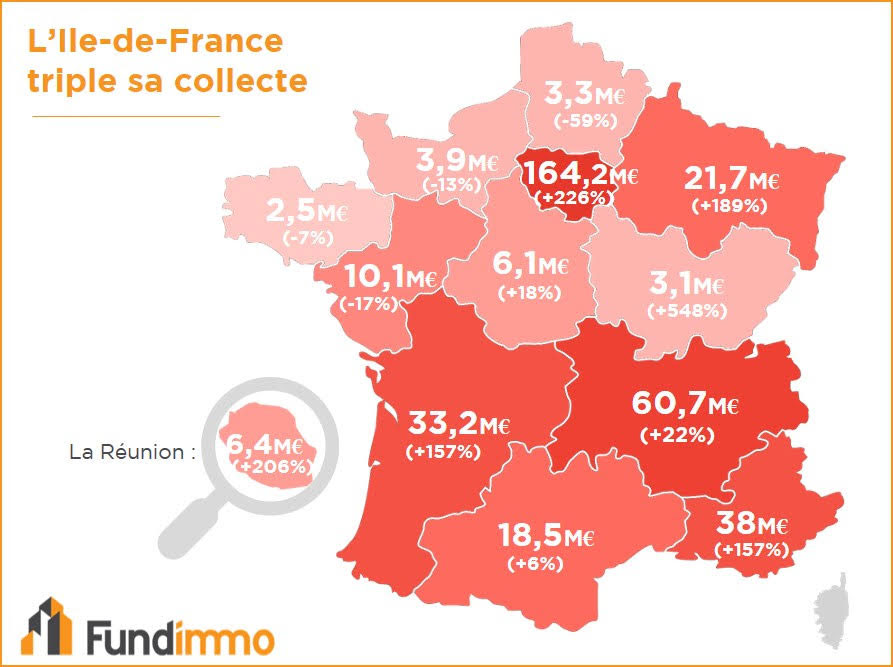

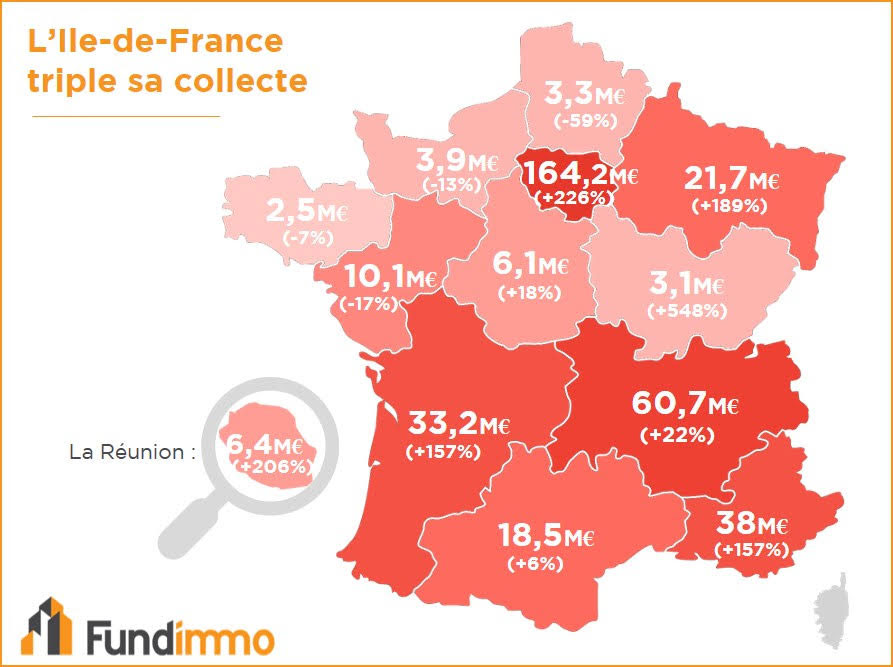

C'est la région Ile-de-France qui concentre la plus forte collecte. Celle-ci a triplé en 2019 pour atteindre 164,2 millions d'euros. L'Auvergne-Rhône-Alpes (60,7 M€) et la région Sud (38M€) complètent le podium.

Un taux de retard moyen inférieur à 6 mois de 6,41% (-1,27 points), et un taux de retard moyen supérieur à 6 mois de 7,69%, (-0,55 points)**. Le taux de défaut de remboursement est de 0,57% (-0,1 points).

Pour Jérémie Benmoussa, Président du Directoire de Fundimmo :

« Avec une croissance de 102% pour la collecte, de 87% pour les remboursements et un maintien du rendement annuel moyen à un haut niveau, le crowdfunding immobilier s'impose dans le paysage des produits d'épargne et séduit de plus en plus de Français.

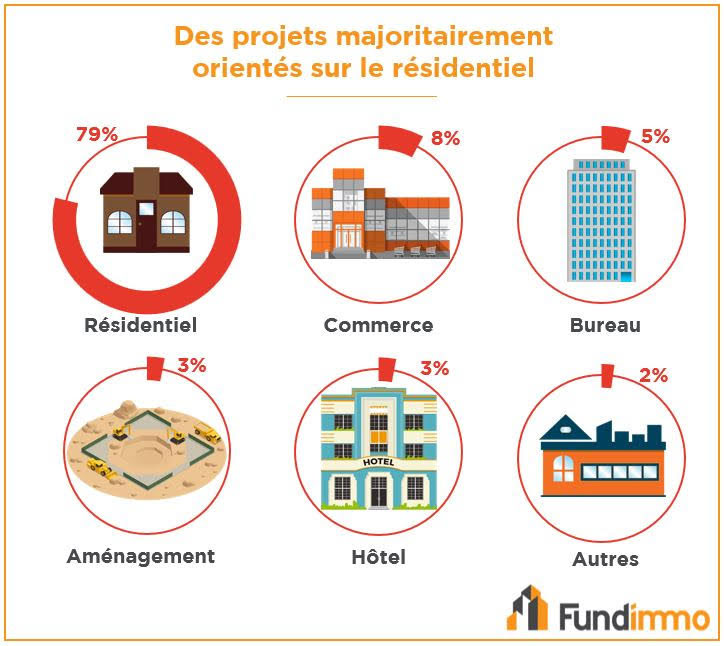

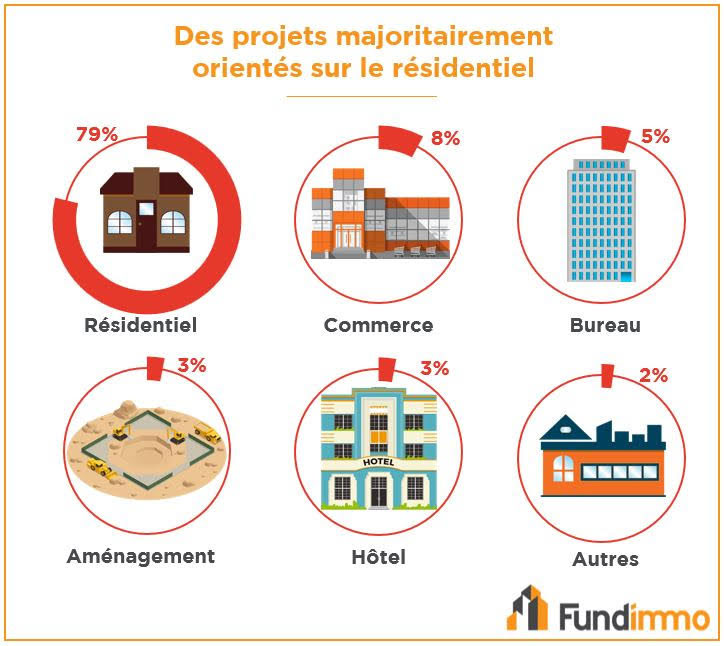

C'est un produit qui réunit de nombreux avantages : il est accessible comme en témoigne l'investissement moyen autour de 1600 euros, il offre un horizon de placement de moins de 2 ans en moyenne désormais, il est tangible car le projet d'investissement et son évolution sont visibles. Sur la nature des projets financés justement, le secteur résidentiel reste loin devant et représente les trois-quarts des projets.

Géographiquement l'Ile-de-France se taille la part du lion, les acteurs du secteur ont encore un travail de pédagogie à réaliser notamment dans les autres grandes agglomérations et le marché a encore une marge de croissance importante. De l'autre côté, les promoteurs marquent également un intérêt croissant pour cet outil de financement leur permettant de mener à bien leurs projets. L'ensemble de ces résultats et ce niveau de collecte exceptionnel font du crowdfunding immobilier un moteur puissant pour la finance participative en France ».

Des niveaux de collectes et de remboursements records en 2019

Avec 373 millions d'euros collectés, 2019 marque une nouvelle année record témoignant du dynamisme continu du crowdfunding immobilier. Alors que la croissance annuelle de la collecte était légèrement supérieure à 80% depuis la création du marché, celle-ci s'est accélérée en 2019 pour atteindre +102%.

Le nombre de projets financés connaît également une forte progression (+59%) : 544 projets en 2019 contre 343 en 2018.

Côté remboursements, la tendance est elle aussi à la hausse (+87%) : 103 millions d'euros en 2019 contre 55 millions en 2018. 220 projets ont été remboursés en 2019, soit 51% de plus qu'en 2018 (146 projets).

Des investisseurs toujours plus nombreux par projet

689 150 euros. C'est le montant moyen financé par collecte en 2019, en hausse de 27,8% par rapport à 2018. Une croissance qui peut s'expliquer par le relèvement du plafond de collecte pour les plateformes de crowdfunding à 8 millions d'euros au lieu de 2,5 par opération dans le cadre de la loi Pacte. Cette mesure combinée au succès du crowdfunding immobilier auprès des épargnants permettant aux plateformes de lever rapidement des fonds attire également des opérateurs immobiliers de plus grande envergure avec des projets plus importants à financer.

Si l'on se fie aux données publiées par 16 plateformes représentant 45% de la collecte totale du marché, les projets ont attiré en moyenne 436 investisseurs, qui ont placé 1 581 euros pour une durée moyenne de 21,3 mois (en baisse de 8,6%). Cette baisse du ticket moyen investi (-8%) par un plus grand nombre moyen d'investisseurs par projet (+41,6%) est un indicateur fort de la démocratisation du crowdfunding immobilier auprès des épargnants, qui ont bénéficié d'un rendement moyen annuel de 9,2% et ont donc gagné en moyenne 263 euros bruts par projet dans lesquels ils ont investi.

Géographiquement, l'année 2019 a vu une forte polarisation du marché du crowdfunding immobilier en Ile-de-France, où la collecte a été de 164,2 millions d'euros (+226%), devant la région Auvergne-Rhône-Alpes qui en a collecté 55,9, et la région Sud 38.

A elles seules, ces trois régions concentrent 69% de la collecte totale du marché en 2019.

Témoignant là aussi d'une large démocratisation du crowdfunding immobilier, la collecte est en progression dans 9 régions.

Les professionnels de l'immobilier séduits par le crowdfunding pour financer leurs projets

Si le crowdfunding immobilier s'impose comme une véritable alternative d'investissement pour les épargnants, il est aussi - et avant tout - une solution de financement pour les professionnels de l'immobilier. Qu'il s'agisse de gagner du temps par rapport aux solutions de financement de fonds propres historiques, de faire appel à des investisseurs sans les faire entrer au capital de la société de projet et garder son indépendance, de gagner en souplesse de trésorerie... les avantages du crowdfunding immobilier ont séduit 493 opérateurs depuis la création du marché.

Cet indicateur est très positif pour un marché dont la croissance est avant tout portée par le nombre de projets à financer. Il y a malgré tout une marge de progression importante et un travail de sensibilisation à mener auprès des opérateurs immobiliers pour leur présenter ce mode de financement de leurs projets.

Une majorité de projets résidentiels financés

Parmi les 544 projets financés en 2019, la grande majorité (79%) d'entre eux sont orientés sur le résidentiel. Les commerces représentent 8% des projets financés, les bureaux 5%, les projets d'aménagement et les hôtels respectivement 3% et le reste (2%) ayant trait à la logistique, au coworking et pôle santé.

L'année 2019 a vu l'apparition de nouvelles typologies de projet financés dont notamment des espaces de coliving.

L'année 2019 a vu l'apparition de nouvelles typologies de projet financés dont notamment des espaces de coliving.

L'année a également été marquée par une très forte croissance de la part des opérations de marchands de biens (23% de la collecte), ainsi qu'une baisse de la représentation des opérations d'aménagement et de constructions de maisons individuelles (moins de 10% de la collecte).

Le « projet moyen » financé en 2019 via le crowdfunding immobilier était une opération résidentielle de 35 logements en Ile-de-France, réalisée par un opérateur réalisant un chiffre d'affaires d'environ 10 millions d'euros.

Les retards de remboursement sont à la baisse, le taux de défaut moyen reste stable

Indicateur scrupuleusement scruté par les investisseurs, le taux de retard moyen, qui prend en compte uniquement les dépassements de l'échéance contractuelle maximum depuis 2012, est en baisse de 1,27 points sur les retards de moins de 6 mois, et de 0,55 points pour les retards de plus de 6 mois**. Ils s'élèvent respectivement à 6,41% et 7,69%. Dans le détail, on remarque que seulement quelques acteurs concentrent des retards conséquents.

Quant au taux de défaut moyen, calculé sur la base des projets ayant subi une perte en capital et/ou une perte des intérêts depuis 2012, est évalué à 0,57%, en baisse de 0,1 points. Dans une démarche de transparence, l'agrégateur de projets HelloCrowdfunding actualise tous les mois les données sur le déroulement des différents projets, permettant ainsi d'identifier les projets en retard.

Une concentration du marché autour de 5 grands acteurs

Le marché du financement participatif de l'immobilier reste concentré autour de cinq acteurs majeurs (dont Fundimmo) qui représentent deux tiers du marché global en termes de collecte. Ces cinq plateformes ont chacune levé 51,8 millions d'euros en moyenne l'an passé. Suivent quatre plateformes de taille intermédiaire qui représentent 19% de parts de marché (ayant chacune levé 17,9 millions d'euros en moyenne), puis neuf plateformes qui représentent 10% de parts de marché (avec 4,2 millions d'euros levés en moyenne), et enfin sept plateformes qui représentent 1% de parts de marché (moins de 1 million d'euros levés).

Focus étude exclusive OpinionWay pour Fundimmo

Vigilants mais confiants, les Français s'ouvrent au crowdfunding immobilier pour diversifier leur épargne

Quelques chiffres clés :

- Plus d'1/3 des Français connaissent le crowdfunding immobilier. Il est particulièrement connu par les plus jeunes (44% des 18-34ans contre 34% des plus de 65 ans).

- Parmi les épargnants connaisseurs, 32% déclarent posséder ou vouloir posséder un investissement en crowdfunding immobilier.

- Parmi ces 32% d'éprgnants prêts à faire l'expérience du crowdfunding immobilier, 53% seraient prêts à y investir plus de la moitié de leur épargne.

- Dans le top 3 des critères de choix des particuliers pour investir en crowdfunding immobilier : le type et le risque du projet financé (46%), la crédibilité / réputation de la plateforme sur laquelle ils investissent (37%) et le rendement attendu (32%).

« Dans le contexte actuel de taux bas, l'immobilier reste plus que jamais une valeur refuge et les Français ont aujourd'hui compris qu'il était possible de valoriser son patrimoine sans forcément passer par la case acquisition d'un bien. L'attention toute particulière portée à la typologie des projets financés ainsi qu'à la crédibilité des plateformes témoigne d'une certaine maturité face à l'investissement. Toutefois, avec des Français prêts à y investir une part très significative de leur épargne, il reste un important travail pédagogique à mener pour encourager une approche raisonnée : certes prometteur, le crowdfunding immobilier reste un outil complémentaire de l'épargne immobilière traditionnelle »

- Jérémie Benmoussa, Président du Directoire de Fundimmo

*Plateformes ouvertes ou ayant financé des projets immobiliers, et immatriculées auprès de l'AMF ou de l'ACPR (données analysées sur la période de janvier à décembre 2019) : Anaxago, Beefordeal, Clubfunding, Credit.fr, Euroraiser, Find & Fund, Finple, Fundimmo, Hexagon-e, Homunity, Immocratie, Immovesting, Koregraf, La première brique, Lendopolis, Look & fin, Lymo, Monego, My Captial Immo, October, Pretup, Proximea, Raizers, Tylia, Upstone, Wesharebonds, Weeximmo, Wiseed.

**Dépassement de l'échéance contractuelle maximum

Les ventes de logements neufs reprennent au 3ème trimestre, mais au ralenti

Les ventes de logements neufs reprennent au 3ème trimestre, mais au ralenti

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Comment évolue le pouvoir d’achat des Français dans l’immobilier neuf ?

Comment évolue le pouvoir d’achat des Français dans l’immobilier neuf ?

Précarité énergétique : l'épée de Damoclès des coupures d'électricité et réductions de puissance

Précarité énergétique : l'épée de Damoclès des coupures d'électricité et réductions de puissance

Une nouvelle étude confirme la crise sans précédent que traverse le logement neuf en 2024

Une nouvelle étude confirme la crise sans précédent que traverse le logement neuf en 2024

Triste record à la baisse pour la construction de logements en France

Triste record à la baisse pour la construction de logements en France

Les défaillances de PME-ETI en France vont au-delà du phénomène de rattrapage

Les défaillances de PME-ETI en France vont au-delà du phénomène de rattrapage

Les professionnels et dirigeants des TPE de plus en plus découragés face à l'accélération de la crise

Les professionnels et dirigeants des TPE de plus en plus découragés face à l'accélération de la crise

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

EnerGaïa, le salon des énergies renouvelables, se tiendra les 11 et 12 décembre 2024 au Parc des Expositions de Montpellier

EnerGaïa, le salon des énergies renouvelables, se tiendra les 11 et 12 décembre 2024 au Parc des Expositions de Montpellier

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

L'année 2019 a vu l'apparition de nouvelles typologies de projet financés dont notamment des espaces de coliving.

L'année 2019 a vu l'apparition de nouvelles typologies de projet financés dont notamment des espaces de coliving.