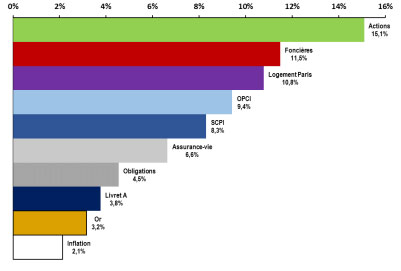

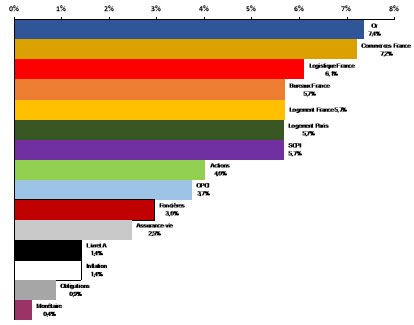

L’objectif de l’étude IEIF sur les performances comparées des placements sur longue période est de mettre en perspective l’immobilier avec son écosystème sous l’angle des niveaux de performance et de risque.

Sélection de produits

À lire également

-

Acheter ou louer en 2025 ? Une reprise du marché immobilier qui redonne des couleurs à la propriété

Acheter ou louer en 2025 ? Une reprise du marché immobilier qui redonne des couleurs à la propriété

-

Crédits immobiliers : l'année 2025 commence bien pour les emprunteurs

Crédits immobiliers : l'année 2025 commence bien pour les emprunteurs

-

Légère reprise de la construction attendue en 2025 en Europe après une année noire

Légère reprise de la construction attendue en 2025 en Europe après une année noire

-

Le montant des nouveaux crédits immobiliers s'installent autour des 10 milliards d'euros mensuels

Le montant des nouveaux crédits immobiliers s'installent autour des 10 milliards d'euros mensuels

-

En 2023, la croissance des effectifs de travailleurs indépendants reste en grande partie portée par les auto-entrepreneurs

En 2023, la croissance des effectifs de travailleurs indépendants reste en grande partie portée par les auto-entrepreneurs

-

Les défaillances des PME-ETI en France ont explosé en 2024, atteignant leur plus haut niveau depuis 15 ans

Les défaillances des PME-ETI en France ont explosé en 2024, atteignant leur plus haut niveau depuis 15 ans

-

Année 2024 difficile pour l'immobilier de bureaux en Ile-de-France

Année 2024 difficile pour l'immobilier de bureaux en Ile-de-France

-

La rénovation énergétique sera un enjeu majeur pour le marché de l'immobilier en 2025

La rénovation énergétique sera un enjeu majeur pour le marché de l'immobilier en 2025

Actualités populaires

-

565.000 logements les plus énergivores considérés comme indécents depuis le 1er janvier

565.000 logements les plus énergivores considérés comme indécents depuis le 1er janvier

-

Lutte contre la précarité énergétique, CEE, MaPrimeRénov' : ce qui change au 1er janvier 2025

Lutte contre la précarité énergétique, CEE, MaPrimeRénov' : ce qui change au 1er janvier 2025

-

La plus-value apportée par les travaux de rénovation énergétique a fortement augmenté en 4 ans

La plus-value apportée par les travaux de rénovation énergétique a fortement augmenté en 4 ans

-

Les drains Ecodren de Polieco France contribuent à la réalisation d'une piste cyclable écoresponsable à Muret (31)

Les drains Ecodren de Polieco France contribuent à la réalisation d'une piste cyclable écoresponsable à Muret (31)

Publi-rédactionnel

-

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

-

Verre Low-Carbon Planibel Clearlite : un verre plat pour des vitrages plus respectueux de l'environnement

Verre Low-Carbon Planibel Clearlite : un verre plat pour des vitrages plus respectueux de l'environnement

-

Décret tertiaire et décret BACS : comment les articuler pour une énergie maîtrisée ?

Décret tertiaire et décret BACS : comment les articuler pour une énergie maîtrisée ?

-

Un passage pour dameuses et skieurs voit le jour aux Menuires

Un passage pour dameuses et skieurs voit le jour aux Menuires