Le ralentissement observé depuis le 4e trimestre 2021 s’accélère particulièrement ces derniers mois pour atteindre - 6% sur un an depuis août 2022, preuve que la baisse est désormais tendancielle.

Certes, les évolutions enregistrées d’avril 2021 à février 2022 avaient été très fortes mais le surcroît d’activité – avec un pic à +23% sur un an en août 2021 – est maintenant bel et bien terminé : les notaires avaient déjà décelé à cette époque, outre un effet de rattrapage post-confinements, un phénomène d’anticipation des mutations immobilières à venir sur un temps d’ordinaire plus long, la crise sanitaire ayant joué un rôle de catalyseur et d’accélérateur dans la prise de décision immobilière. Le récent ajustement des volumes, auquel nous assistons, traduit cette prévision.

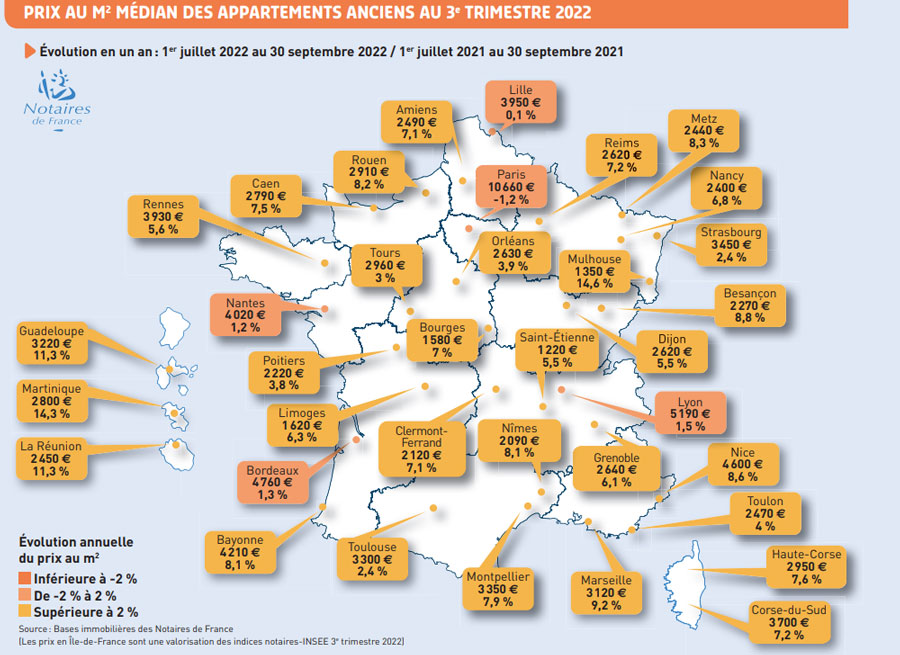

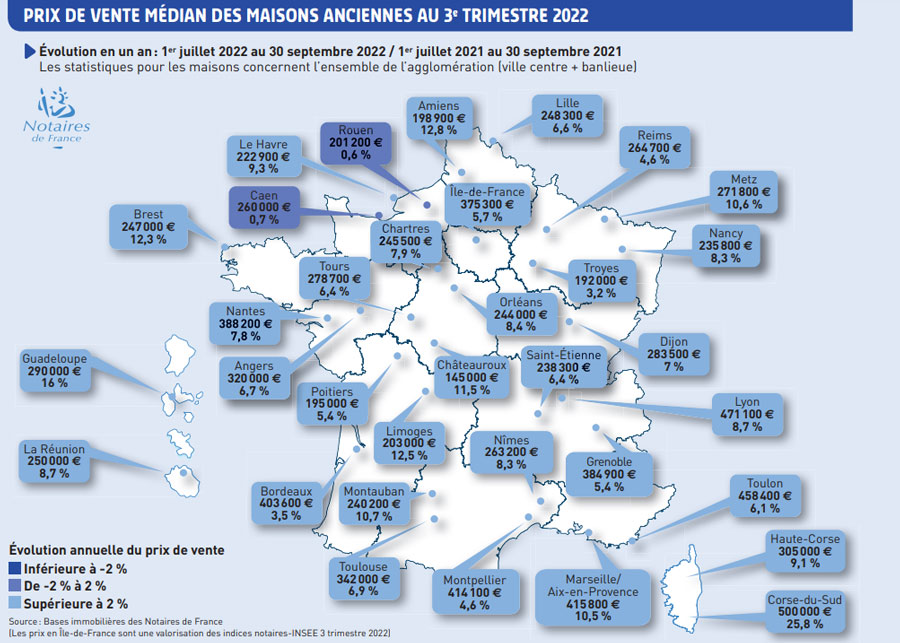

Si la baisse des volumes est enclenchée, ce n’est pas le cas, loin de là, des prix. La tendance à la hausse observée les trimestres précédents perdure, qu’il s’agisse des appartements anciens ou des maisons anciennes. Néanmoins, on peut noter qu’au 3e trimestre 2022, l’amplitude des évolutions de prix est davantage contenue. Les notaires notent le retour de la négociation sur les prix, signe d’un assagissement de la hausse et d’un cadre plus équilibré des discussions entre les vendeurs et les acquéreurs.

Les performances énergétiques entrent de plus en plus dans les argumentaires aidant à la négociation sur les prix. Le ralentissement de la hausse des prix des logements anciens serait d’ailleurs significatif à fin février 2023, en particulier pour les maisons anciennes qui avaient augmenté de manière plus prononcée à la sortie du confinement. La « réaction psychologique » postconfinement semble doucement s’estomper. D’ailleurs, si fin 2021 la part des acquéreurs franciliens augmentait dans la majorité des départements français, le constat est différent fin 2022, où leur part s’est stabilisée ou réduite dans presque l’ensemble des départements. Les plus fortes baisses sont principalement observées dans les départements limitrophes ou proches de l’Île-de-France, là où la part des acquéreurs franciliens était la plus importante et où elle avait plus fortement augmenté il y a un an.

Le marché immobilier, après avoir connu des sommets, se rééquilibre, tant par la fin de l’effet de souffle apparu par suite de la crise sanitaire que par la hausse continue des taux immobiliers qui, par leur extrême faiblesse, avait largement dopé le marché. À noter que l’inflation pourrait continuer à venir altérer la demande et donc faire baisser les volumes encore plus fortement, d’autant qu’elle est de nature à peser sur le « reste à vivre » des potentiels acquéreurs, surtout si le décalage entre hausse des salaires et hausse des prix est important. Par ailleurs, si le taux d’usure a pu susciter des crispations ces derniers mois, la prise de décision par la Banque de France, en accord avec le ministère de l’Économie et des Finances, de sa révision mensuelle à compter du 1er février et jusqu’au 1er juillet 2023 est à saluer, car elle permettra certainement de mieux garantir l’accès au crédit, si toutefois les banques sont enclines à prêter. Nonobstant cette mesure technique, la remontée continue des taux d’intérêt exclut un nombre grandissant de personnes du marché immobilier, face à une demande d’apport plus importante. Les notaires constatent d’ailleurs une augmentation du nombre de refus de prêt et notamment, comme le révèlent les chiffres de la Banque de France, une diminution de la part des primo-accédants dans la production de crédits à l’habitat pour l’acquisition d’une résidence principale depuis décembre 2021 [1].

Il est de coutume de dire que l’année immobilière se fait au printemps et le mois de mars sera décisif dans la trajectoire que prendra le marché. L’amorce confirmée de la baisse actuelle des volumes et la décélération des prix ne pourraient être que le signe d’un ajustement semestriel et d’un retour à la normale, en miroir d’une année 2022 qui a connu un déroulement en deux temps avec un premier semestre très actif et un second marqué par des paramètres macroéconomiques assombris et une confiance des ménages en berne. En toute hypothèse, le marché immobilier pourrait tout aussi bien poursuivre sa décrue, au regard d’un nombre conséquent de nuages qui s’amoncellent au-dessus de lui, alors même que l’appétence des Français pour la pierre-refuge ne se dément pas.

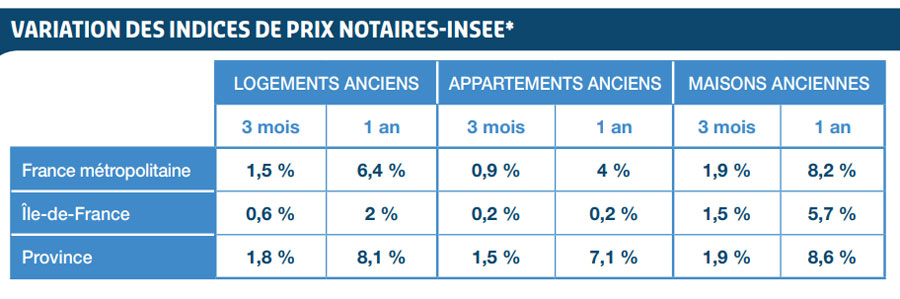

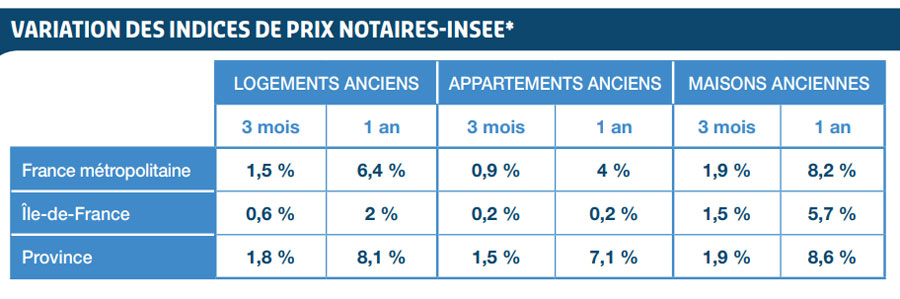

Au 3e trimestre 2022, les prix des logements anciens décélèrent légèrement

Au 3e trimestre 2022, la hausse des prix des logements anciens en France métropolitaine se poursuit avec +1,5% par rapport au 2e trimestre 2022 (données provisoires corrigées des variations saisonnières). Sur un an, les prix décélèrent légèrement avec +6,4%. La hausse reste plus marquée pour les maisons (+8,2% sur un an) que pour les appartements (+4%) et ce depuis le 4e trimestre 2020.

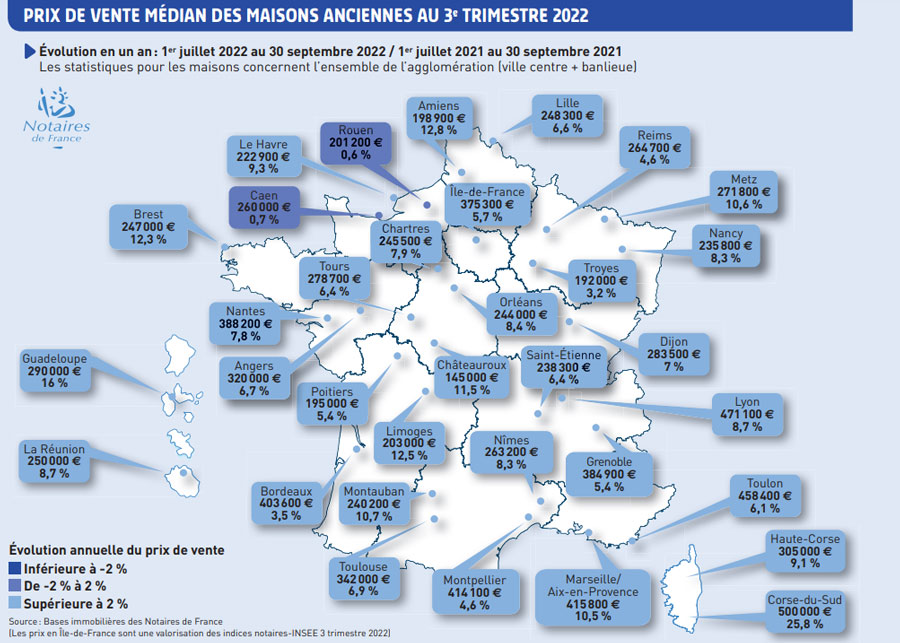

En province, la hausse des prix des logements anciens se poursuit à un rythme comparable aux deux derniers trimestres. Au 3e trimestre 2022, ils augmentent de +1,8%. Sur un an, les prix restent très dynamiques avec +8,1%. Depuis le début de l’année 2021, les prix des maisons en province (+8,6% sur un an au 3e trimestre 2022) augmentent plus fortement que ceux des appartements (+7,1%), alors que c’était l’inverse en 2019 et 2020.

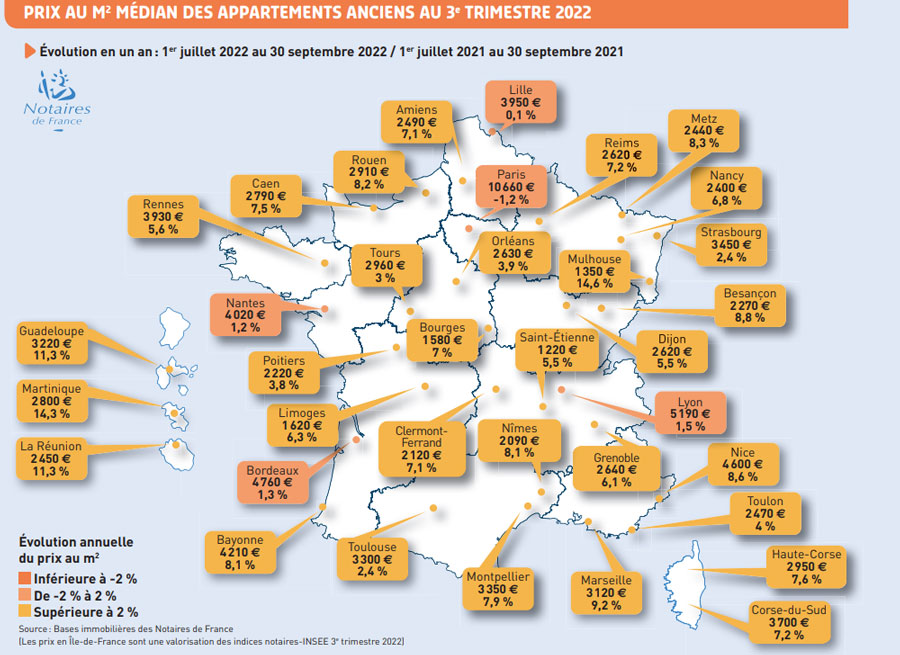

En Île-de-France, les prix des logements anciens augmentent sur un trimestre pour le 3e trimestre consécutif avec +0,6%. Sur un an, les prix augmentent également avec +2%. Cette hausse régulière est nettement plus marquée pour les maisons (+5,7% sur un an) que pour les appartements (+0,2%). Ce plus fort dynamisme des prix des maisons en Île-de-France s’observe depuis le 4e trimestre 2020. À Paris, les prix des appartements restent quasi stables sur un trimestre pour le 3e trimestre consécutif avec –0,1%. Sur un an, les prix des appartements parisiens sont néanmoins en baisse (–1,2%).

Avant-contrats

En France métropolitaine, d’après les projections à fin février 2023 issues des avant-contrats, le ralentissement de la hausse des prix des logements anciens serait significatif à fin février 2023 : +4,6% sur un an. Les prix des maisons anciennes augmenteraient toujours davantage que ceux des appartements anciens, mais les écarts seraient moins importants, avec respectivement +5,5% et +3,3% à fin février 2023 (contre +8,2% et +4% au 3e trimestre 2022).

D’après les prix issus des avant-contrats, on attend un prix au m² des appartements de 10.500 € en février 2023 à Paris. La très légère érosion des valeurs se prolongerait donc dans la Capitale mais sans s’intensifier.

La hausse des coûts du bâtiment, liée à l’inflation et particulièrement à celle des matières premières, aux nouvelles normes environnementales, à la raréfaction du foncier poussée par la Zéro Artificialisation Nette (ZAN) fixée pour 2050, sans compter la perte progressive d’attractivité du dispositif Pinel, entraînent le marché du neuf dans une impasse économique.

Le crédit - Données Banque de France

En novembre, le flux CVS des nouveaux crédits à l’habitat s’élève à 18,3 Mds€ (après 18,6 Mds€ en octobre), tandis que les taux d’intérêt continuent leur remontée, avec un taux effectif au sens étroit –TESE –, c’est-à-dire hors frais et assurances, de 1,91% en moyenne (après 1,77% en octobre). Le taux de croissance annuel de l’encours des crédits à l’habitat s’inscrit à +5,7% en novembre, après +5,9% en octobre. Le taux de croissance des crédits à la consommation s’établit à +4,0%, après +4,3% en octobre.

L’estimation avancée sur décembre pour les nouveaux crédits à l’habitat indique une poursuite de la remontée du taux d’intérêt moyen, qui atteindrait 2,04%, et une production mensuelle CVS de ces crédits à 15 Mds€. Sur l’année, le taux de croissance de l’encours des crédits à l’habitat s’établirait à +5,5%. Hors renégociations, en rajoutant les toutes premières estimations pour décembre, la production de crédits nouveaux cumulée sur l’année ressortirait à 218,4 Mds€, soit un plus haut historique en dehors de l’exceptionnelle année 2021, à laquelle 2022 est inférieure de 3% seulement.

Les locaux d'activité en France métropolitaine : un marché hétérogène concentré dans les aires d'attraction des villes

Le marché des locaux d’activité en France métropolitaine est très hétérogène. Il se compose majoritairement de commerces, avec 45% des transactions intervenues en 2021. Viennent ensuite les bureaux (16%), les entrepôts ou garde-meubles (15%), les activités artisanales (12%) puis les activités médicales (5%). Le reste des transactions concernent aussi bien des stations-service et garages (3%) ou encore de l’hôtellerie (3%). Cette répartition selon l’usage est restée stable depuis 2017.

Seulement 6% des transactions de locaux d’activité s’effectuent en dehors des aires d’attraction des villes (AAV)[1]. Comparée à 2017, la part des transactions de locaux d’activité réalisées dans les aires d’attraction des villes a légèrement diminué dans les communes centres (40% contre 43% en 2017) au profit de celles réalisées dans les couronnes (34% contre 32% en 2017). Les Sociétés civiles immobilières représentent 60% des acquéreurs de locaux d’activité.

En 2021, dans les aires d’attraction des villes, 50% des bureaux sont acquis dans les communes centres (contre 43% pour l’ensemble des locaux d’activité). Comparée à 2017, la part des bureaux acquis dans les communes centres et dans le reste du pôle a légèrement diminué au profit des couronnes, à 23% en 2021 contre 20% en 2017.

Par rapport à 2019, les prix des bureaux acquis en province en 2021 ont bien davantage augmenté dans les communes centres (+21%) que dans le reste des aires d’attraction des villes (+8%). Sur la même période, la surface médiane du local principal a également progressé dans les communes centres (de 106 à 113 m² en 2021), alors qu’elle est restée quasi stable dans le reste des aires d’attraction des villes.

Les prix des bureaux sont davantage hétérogènes en 2021. Dans les communes centres, la moitié des bureaux étaient vendus entre 90.000 et 300.000 € environ en 2017 et 2019 contre 100.000 à 390.000 € en 2021. Ce phénomène est également constaté dans le reste des aires d’attraction des villes dès 2019.

[1] Découpage défini par l’Insee (www.insee.fr/fr/information/4803954) Les communes ont été regroupées en 4 groupes à partir des catégories définies dans le zonage en Aires d’Attraction des Villes (AAV) 2020 de l’Insee:

- Centres: communes « Centres » (la plus peuplée au sein de chaque pôle des AAV)

- Reste pôle: autres communes du pôle principal et des pôles secondaires de l’AAV

- Couronne: communes de la couronne des pôles de l’AAV

- Hors attraction: autres communes n’appartenant pas à une AAV

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Comment évolue le pouvoir d’achat des Français dans l’immobilier neuf ?

Comment évolue le pouvoir d’achat des Français dans l’immobilier neuf ?

Précarité énergétique : l'épée de Damoclès des coupures d'électricité et réductions de puissance

Précarité énergétique : l'épée de Damoclès des coupures d'électricité et réductions de puissance

Une nouvelle étude confirme la crise sans précédent que traverse le logement neuf en 2024

Une nouvelle étude confirme la crise sans précédent que traverse le logement neuf en 2024

Triste record à la baisse pour la construction de logements en France

Triste record à la baisse pour la construction de logements en France

Les défaillances de PME-ETI en France vont au-delà du phénomène de rattrapage

Les défaillances de PME-ETI en France vont au-delà du phénomène de rattrapage

Les professionnels et dirigeants des TPE de plus en plus découragés face à l'accélération de la crise

Les professionnels et dirigeants des TPE de plus en plus découragés face à l'accélération de la crise

Il est encore temps de profiter de la baisse des prix du neuf

Il est encore temps de profiter de la baisse des prix du neuf

PTZ, rénovation énergétique, simplification administrative : la ministre du Logement dévoile son "plan à moyen terme"

PTZ, rénovation énergétique, simplification administrative : la ministre du Logement dévoile son "plan à moyen terme"

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Aménagement extérieur, VRD"

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Aménagement extérieur, VRD"

Capremib livre ses dalles de ponts pour le chantier du Canal Seine-Nord Europe par péniche pour réduire son empreinte carbone

Capremib livre ses dalles de ponts pour le chantier du Canal Seine-Nord Europe par péniche pour réduire son empreinte carbone

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

Verre feuilleté de sécurité Stratobel Strong : un verre résistant pour les façades et garde-corps

Verre feuilleté de sécurité Stratobel Strong : un verre résistant pour les façades et garde-corps