Ces facteurs ont lourdement pesé sur la demande des ménages mais l’activité des entreprises est restée alimentée par des arriérés de commandes (réfrénées par le choc pandémique), générant des besoins de main-d’œuvre. La rentrée 2023 s’ouvre sur de nouvelles inquiétudes. L’inflation se modère et la hausse des taux touche bientôt à sa fin, mais leurs effets risquent désormais de se propager dans la sphère productive (défaillances d’entreprise, chômage...). Côté construction, le secteur du logement neuf continue de purger ses carnets mais le plongeon des permis augure d’une chute d’activité

programmée. Dans les travaux publics en revanche, malgré un climat de confiance encore fragile, l’activité et les carnets se sont raffermis durant l’été, le réveil tant attendu de la demande des collectivités semblant enfin s’amorcer ! Bref, le contexte apparaît très mitigé et encore bien incertain pour la demande de matériaux...

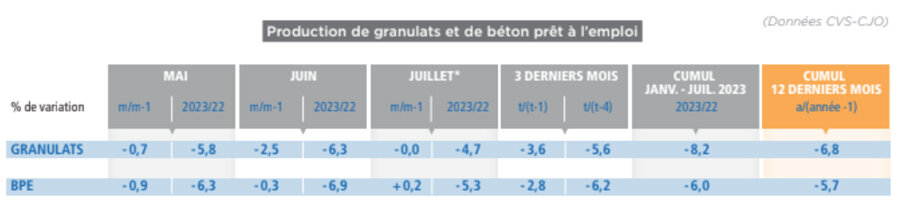

L’activité encore au ralenti cet été pour les matériaux

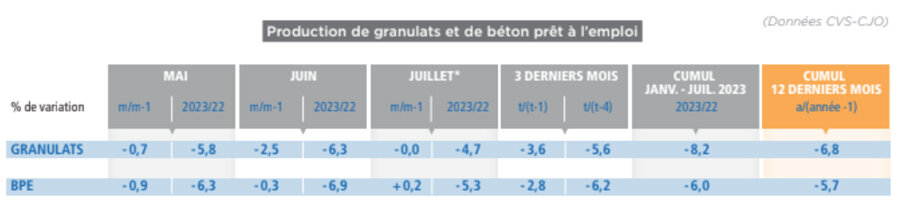

L’activité des matériaux s’est montrée très molle cet été sans toutefois marquer de franche dégradation. Ainsi, selon les derniers résultats de l’enquête mensuelle, la production de granulats aurait stagné par rapport à juin, laissant son niveau -4,7% en dessous de celui d’il y a un an (données CVS-CJO). Sur les trois derniers mois connus, l’activité affiche un repli de -3,6% au regard des trois mois précédents (février-mars-avril) et de -5,6% comparé à la même période de l’an passé. En cumul sur sept mois, la production de granulats perd -8,2% sur un an et à fin juillet, le niveau annuel d’activité serait de -6,8% en dessous de celui des douze mois précédents. Du côté du BPE, les volumes livrés sont plutôt stables au mois le mois depuis mai (+ 0,2% entre juin et juillet, données CVS-CJO), mais ils affichent en juillet un niveau inférieur de -5,3% à celui de juillet 2022. Sur le dernier trimestre (mai à juillet), la production de BPE cède encore -2,8% par rapport aux trois mois précédents pour s’inscrire en retrait de -6,2% en comparaison de la même période d’il y a un an. De janvier à juillet, les volumes de BPE livrés ont baissé de -6% sur un an, soit à peine plus que le glissement des volumes cumulés sur douze mois à fin juillet (-5,7%). L’activité des matériaux se situe donc à bas niveau mais le rythme de dégradation tend à se stabiliser, la comparaison avec l’an passé devenant moins défavorable que début 2022 (où l’activité était plus soutenue).

L’indicateur matériaux, encore provisoire pour le mois de juillet, confirme cette modération du rythme de dégradation. La contraction de l’activité est ainsi passée de -9,9% sur un an au premier trimestre (données CJO) à -7,3% au deuxième trimestre. En juillet, le repli serait de -6,1%. Mais ce mouvement et son ampleur restent très contrastés selon les matériaux.

Bâtiment : le pire reste à venir

N’étant jamais à l’abri d’une bonne nouvelle, l’enquête du mois d’août menée auprès des professionnels du bâtiment par l’INSEE a montré un rebond du climat des affaires. En effet, l’opinion des entrepreneurs sur leur activité passée et à venir s’est améliorée par rapport à juillet aussi bien dans le second œuvre que dans le gros œuvre, un constat d’ailleurs également partagé par l’enquête de la Banque de France. Dans ce dernier segment d’activité, le jugement sur les carnets de commandes s’est même un peu amélioré, le stock de travaux en mois d’activité s’étant un peu redressé, passant de 8,5 à 8,9 mois. Mais « un point ne fait pas la tendance » et le niveau des travaux à réaliser a bien baissé depuis son point haut d’août 2022 (à 10,1 mois) même s’il reste très au-dessus de son niveau moyen de long terme (6,4 mois). Les tensions sur l’appareil productif continent de s’atténuer et la part des chefs d’entreprise qui déclarent des obstacles limitant leur production (63%) est désormais passée en dessous de sa moyenne de longue période. Les difficultés d’offre (approvisionnement, main-d’œuvre...), même si elles demeurent à un niveau élevé au regard du passé, sont en passe de se normaliser, tout comme l’évolution des prix prévus qui poursuit sa décrue.

Cette tendance fait écho à l’assèchement de la demande qui s’est confirmé cet été. Du côté des promoteurs, l’enquête trimestrielle de l’INSEE de juillet traduit des perspectives de mises en chantier et une demande de logements qui continuent de se détériorer et le solde d’opinion des entreprises désirant mettre à l’étude de nouveaux programmes n’a jamais été aussi bas depuis que l’enquête existe (30 ans) ! Côté commercialisation, le tableau est tout aussi sombre : les ventes comme les mises en ventes de logements neufs sont toujours en net repli, de l’ordre de -10% sur un an au deuxième trimestre 2023, le segment de la maison individuelle accusant une chute plus marquée encore (-31,5% pour l’offre et -16,3% pour les réservations). Les constructeurs de maisons individuelles du secteur diffus sont confrontés aux mêmes difficultés et, à fin juillet, le recul des ventes atteignait -38,1% sur un an selon Markemétron. Compte tenu du contexte actuel qui devrait encore perdurer quelques mois (hausse des taux et accès au crédit resserré, prix immobiliers encore élevés, soutien public défaillant...), les CMIstes n’excluent pas que 2023 se solde par un plongeon des ventes d’au moins 40%, sauf si la fin annoncée du PTZ actuel ne suscite un surplus de demande par effet d’aubaine au cours du second semestre... Mais pour l’heure, le niveau des permis continue de s’enfoncer (-26,3% de mai à juillet sur un an, dont -31% pour le collectif) pour atteindre 397.600 sur douze mois tandis que les mises en chantier, avec 333.100 unités, perdent encore – 13,6% sur le trimestre. Dans un récent communiqué de presse, la Fédération du Bâtiment alerte sur les niveaux alarmants de ventes aux particuliers et des permis qui, sans réaction rapide et ciblée des pouvoirs publics, conduiront l’activité constructive résidentielle vers ses plus bas historiques de 1992-1993 (à 275.000 logements d’ici deux ans). Reste à savoir si ce cri d’alarme de la profession sera entendu par l’exécutif qui, dans une récente intervention d’E. Macron, vient d’annoncer la présentation prochaine d’un Projet de loi sur le logement.

Ce d’autant que l’activité constructive ne pourra être « sauvée » par le segment non résidentiel. Plutôt résilient jusqu’ici, ce secteur donne à son tour des signes de faiblesse : en glissement annuel sur les sept mois de 2023, les surfaces commencées se contractent de -19,2% et les permis perdent -1,5%, et ce en dépit d’un rebond des ouvrages publics (+8,4%). Le réveil de la dépense des collectivités locales (en bâtiments de santé et éducatifs notamment), également constaté dans le secteur des TP, pourrait expliquer ce mouvement.

TP : amélioration estivale

Après un rebond en juin, l’activité des travaux publics s’est consolidée en juillet ; en cumul sur les sept premiers mois de l’année, le volume des travaux réalisés gagne +4,6% sur un an (données CVS-CJO). Sur la même période, les marchés conclus progressent de +15,9% grâce, il est vrai, à l’attribution de lots de grands chantiers en début d’année mais aussi à la hausse plus récente des dépenses des métropoles en infrastructures de transport, comme le souligne la FNTP dans sa dernière note de conjoncture. Si ces premiers signaux restent à confirmer, ils peuvent toutefois nourrir l’espoir que le réamorçage du cycle électoral des investissements publics soit enfin enclenché. Cette tendance pourrait aussi être encouragée par le freinage de l’inflation des coûts (TP01 à +3% sur un an au premier semestre 2023 contre +9% le semestre précédent) mais aussi des prix des devis, comme le montre l’enquête de la Banque de France.

Chiffres clé

A fin juillet, en cumul sur douze mois, l'activité des granulats se replie de – 6,8% tandis que la demande de BPE se contracte de – 5,7%.

Image d'illustration de l'article via Depositphotos.com.

Note de conjoncture immobilière des Notaires de France, avril 2025

Note de conjoncture immobilière des Notaires de France, avril 2025

Immobilier : les secundo-accédants retrouvent du crédit et la part des prêts relais rebondit

Immobilier : les secundo-accédants retrouvent du crédit et la part des prêts relais rebondit

Le FMI abaisse sa prévision de croissance pour la France à 0,6% pour 2025

Le FMI abaisse sa prévision de croissance pour la France à 0,6% pour 2025

Baisse des taux de la BCE : une bonne nouvelle pour les emprunteurs ?

Baisse des taux de la BCE : une bonne nouvelle pour les emprunteurs ?

Quel est l’impact réel des critères comme le parking, l’ascenseur ou la terrasse sur le prix de vente d'un logement ?

Quel est l’impact réel des critères comme le parking, l’ascenseur ou la terrasse sur le prix de vente d'un logement ?

Le niveau des défaillances d’entreprises toujours très élevé au 1er trimestre 2025, mais le BTP résiste avec plusieurs activités dans le vert

Le niveau des défaillances d’entreprises toujours très élevé au 1er trimestre 2025, mais le BTP résiste avec plusieurs activités dans le vert

Près de 50% des propriétaires envisagent de rénover leur logement et 60% d’entre eux souhaitent être accompagnés pour ce projet

Près de 50% des propriétaires envisagent de rénover leur logement et 60% d’entre eux souhaitent être accompagnés pour ce projet

Grandes métropoles ou petites agglomérations : le classement des villes les plus accueillantes pour vivre, travailler et étudier

Grandes métropoles ou petites agglomérations : le classement des villes les plus accueillantes pour vivre, travailler et étudier

Le Glass Configurator d’AGC donne aussi maintenant des fiches FDES vérifiées

Le Glass Configurator d’AGC donne aussi maintenant des fiches FDES vérifiées

Découvrez le nouveau catalogue général HOPPE 2025

Découvrez le nouveau catalogue général HOPPE 2025

Saturer et protéger les bois, Aquatrol biosourcé un soin différent d'Owatrol

Saturer et protéger les bois, Aquatrol biosourcé un soin différent d'Owatrol

La gamme PAE d'Edilteco® : des chapes et mortiers légers alliant performance et simplicité de mise en œuvre

La gamme PAE d'Edilteco® : des chapes et mortiers légers alliant performance et simplicité de mise en œuvre