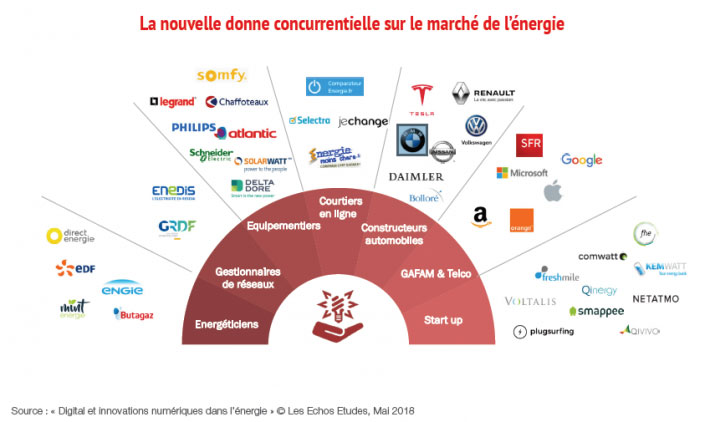

Les Echos Etudes a édité en mai dernier son étude de référence sur le digital et les innovations numériques dans l'énergie. Celle-ci analyse les bouleversements induits par les nouvelles technologies sur la chaîne de valeur de l'énergie et leur impact sur le mass market.

Sélection de produits

À lire également

-

Panorama des tendances tech du secteur de la construction

Panorama des tendances tech du secteur de la construction

-

7 gadgets incontournables pour les propriétaires français modernes

7 gadgets incontournables pour les propriétaires français modernes

-

Les entreprises françaises de construction prennent le virage de l’IA et de la digitalisation

Les entreprises françaises de construction prennent le virage de l’IA et de la digitalisation

-

Investissements ESG en hausse : nouvelles opportunités pour la construction

Investissements ESG en hausse : nouvelles opportunités pour la construction

-

Les dirigeants adoptent l’IA sous la pression médiatique, mais la préparation organisationnelle reste un défi majeur

Les dirigeants adoptent l’IA sous la pression médiatique, mais la préparation organisationnelle reste un défi majeur

-

L'IA révolutionne déjà les entreprises en architecture, ingénierie, construction... selon l'étude « State of Design & Make » d'Autodesk

L'IA révolutionne déjà les entreprises en architecture, ingénierie, construction... selon l'étude « State of Design & Make » d'Autodesk

-

Le retard du bâtiment sur le numérique entrave les objectifs environnementaux du Gouvernement

Le retard du bâtiment sur le numérique entrave les objectifs environnementaux du Gouvernement

-

Le manque de communication sur les chantiers, source de litiges pour près de 80% des entreprises du BTP

Le manque de communication sur les chantiers, source de litiges pour près de 80% des entreprises du BTP

Actualités populaires

-

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

-

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

-

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

-

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Fondation, structure, toiture, façade"

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Fondation, structure, toiture, façade"

Publi-rédactionnel

-

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides

-

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

-

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

-

Fenêtre de toit FGH-V Galeria de FAKRO – balcon dans le toit

Fenêtre de toit FGH-V Galeria de FAKRO – balcon dans le toit