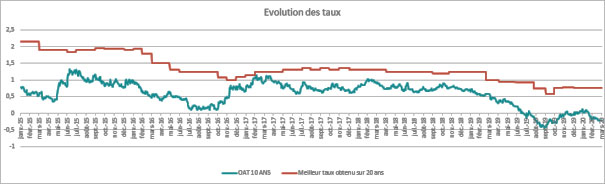

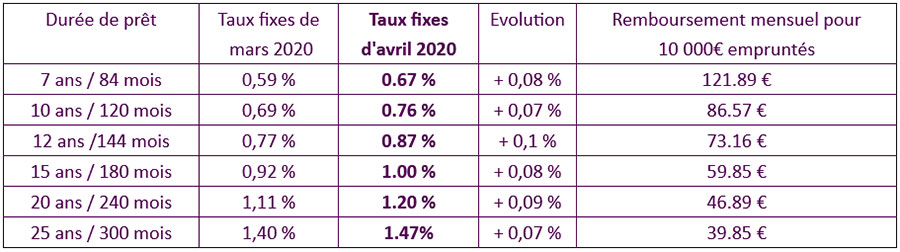

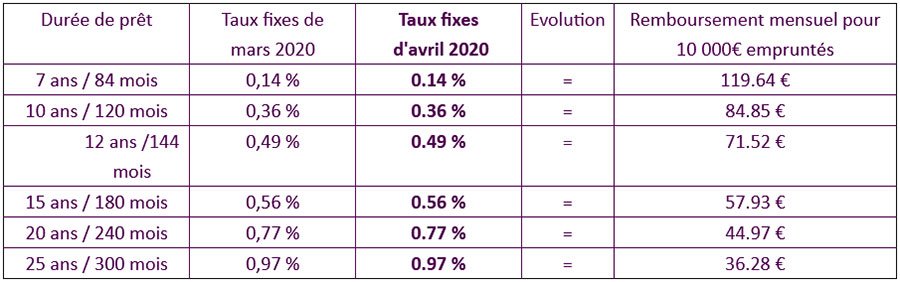

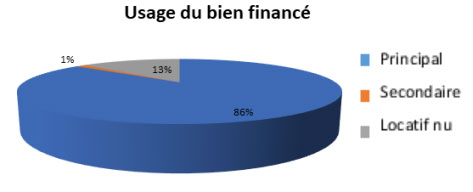

Dans ce contexte de crise sanitaire et de télétravail généralisé pour la majorité des acteurs de la finance et de l'immobilier, le mois d'avril débute avec une légère augmentation des taux sans que celle-ci n'impacte véritablement les conditions d'emprunt. L'épidémie de COVID-19 et les mesures de confinement ont néanmoins très fortement freiné la demande de crédit immobilier.

Sélection de produits

À lire également

-

Les matériaux de construction toujours dans la tourmente

Les matériaux de construction toujours dans la tourmente

-

Le Livret A trébuche en octobre, baisse prévisible de son taux l'an prochain

Le Livret A trébuche en octobre, baisse prévisible de son taux l'an prochain

-

La croissance française subira le "contrecoup" des JO au quatrième trimestre

La croissance française subira le "contrecoup" des JO au quatrième trimestre

-

Un effet JO attendu sur la croissance française au troisième trimestre

Un effet JO attendu sur la croissance française au troisième trimestre

-

Un mois d’octobre pas vraiment rose pour les matériaux de construction

Un mois d’octobre pas vraiment rose pour les matériaux de construction

-

L'Insee relève sa prévision de croissance pour le 4e trimestre mais la maintient à 1,1% pour 2024

L'Insee relève sa prévision de croissance pour le 4e trimestre mais la maintient à 1,1% pour 2024

-

Les ventes se stabilisent dans l'immobilier ancien mais les prix baissent encore au 3e trimestre

Les ventes se stabilisent dans l'immobilier ancien mais les prix baissent encore au 3e trimestre

-

Emprunter plus, payer moins : les taux de crédits immobiliers baissent

Emprunter plus, payer moins : les taux de crédits immobiliers baissent

Actualités populaires

-

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

-

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

-

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

-

EnerGaïa, le salon des énergies renouvelables, se tiendra les 11 et 12 décembre 2024 au Parc des Expositions de Montpellier

EnerGaïa, le salon des énergies renouvelables, se tiendra les 11 et 12 décembre 2024 au Parc des Expositions de Montpellier

Publi-rédactionnel

-

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

-

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?

-

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

Obat en lice pour les Trophées Batinfo de l'Innovation : l'Assistant IA qui révolutionne la création de devis dans le BTP

-

VARIANCE C : système pincé de bardage en verre

VARIANCE C : système pincé de bardage en verre