Après deux années de hausse dans le sillage des banques centrales, les taux de crédits immobiliers repartent à la baisse ces derniers mois en Europe et aux Etats-Unis, sans que les candidats à l'emprunt ne se bousculent au portillon.

Sélection de produits

À lire également

-

Quel est l’impact réel des critères comme le parking, l’ascenseur ou la terrasse sur le prix de vente d'un logement ?

Quel est l’impact réel des critères comme le parking, l’ascenseur ou la terrasse sur le prix de vente d'un logement ?

-

Quel est l'impact réel de la performance énergétique d'un logement sur son prix à la revente ?

Quel est l'impact réel de la performance énergétique d'un logement sur son prix à la revente ?

-

L’immobilier, une valeur refuge pour 67% des Français, mais aujourd'hui inaccessible pour une majorité d'entre eux selon une étude

L’immobilier, une valeur refuge pour 67% des Français, mais aujourd'hui inaccessible pour une majorité d'entre eux selon une étude

-

Promotion immobilière : le défi colossal de la création de logements

Promotion immobilière : le défi colossal de la création de logements

-

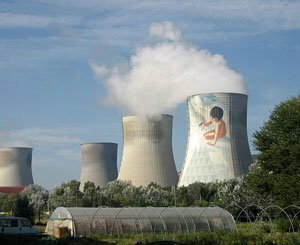

Les Français n’arrivent plus à payer leurs facture d'électricité, au point d’aggraver leurs conditions de vie

Les Français n’arrivent plus à payer leurs facture d'électricité, au point d’aggraver leurs conditions de vie

-

Nouvelle réglementation : que vont faire les propriétaires des logements les plus énergivores, bientôt interdits à la location ?

Nouvelle réglementation : que vont faire les propriétaires des logements les plus énergivores, bientôt interdits à la location ?

-

Coup de froid sur le marché du jardin : les ventes reculent de 6% en 2024

Coup de froid sur le marché du jardin : les ventes reculent de 6% en 2024

-

Immobilier neuf : vers la fin de la baisse des prix ?

Immobilier neuf : vers la fin de la baisse des prix ?

Actualités populaires

-

L'interdiction de mise en location des passoires thermiques assouplie au Sénat

L'interdiction de mise en location des passoires thermiques assouplie au Sénat

-

La maison neuve de nouveau éligible au PTZ : le retour à la raison !

La maison neuve de nouveau éligible au PTZ : le retour à la raison !

-

Les transports, le logement et les bureaux se décarbonent trop lentement en France

Les transports, le logement et les bureaux se décarbonent trop lentement en France

-

Lutte contre les fraudes aux aides publiques : la CAPEB plaide pour une loi qui protège les particuliers et garantie la qualité des travaux

Lutte contre les fraudes aux aides publiques : la CAPEB plaide pour une loi qui protège les particuliers et garantie la qualité des travaux