Sur fond de climat social troublé (grève des raffineries, réforme des retraites...), le risque d’une récession s’accroît pour 2023. Pour le moment, le secteur du bâtiment bénéficie d’un stock de permis conséquent qui soutient son activité mais du côté des travaux publics, les carnets de commandes sont sans relief. Dans ce contexte de dynamique constructive contrastée, ralentie et contrainte, la demande de BPE et de granulats reculera en 2022. L’impact sur les chantiers de la forte hausse des coûts et des devis (report, retard, annulation, révision des projets...) conjuguée aux tensions géopolitiques et énergétiques devrait sans nul doute affecter de nouveau la demande de matériaux en 2023, dans des proportions encore difficiles à définir à ce jour compte tenu de l’étendue des incertitudes qui entourent les scénarios.

Chiffres clés :

En 2022, la production de matériaux reculerait de :

- -3% pour le BPE

- -4% pour les granulats

En 2023, un nouveau repli est attendu.

En août, le repli des matériaux se modère un peu

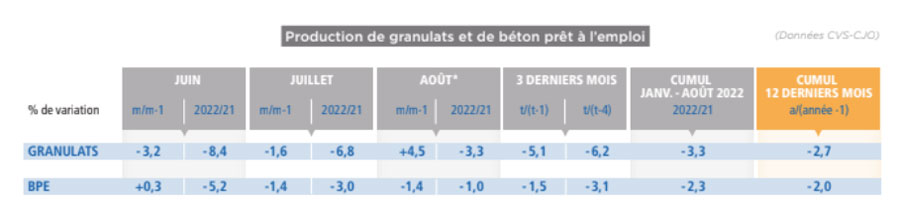

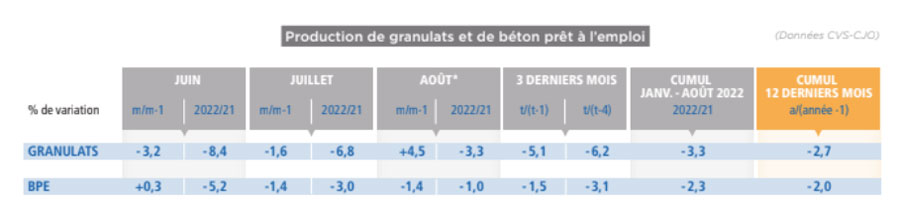

D’après les résultats encore provisoires pour le mois d’août, la production de BPE et de granulats aurait de nouveau fléchi au regard de l’an passé, mais plus modestement. Côté granulats, l’activité se serait certes redressée de +4,5% par rapport au mois de juillet (données CVS-CJO) mais les volumes demeurent -3,3% en dessous de ceux d’août 2021. Sur les trois derniers mois connus, les productions de granulats cèdent encore -5,5% par rapport aux trois mois précédents et -6,2% sur un an. En cumul sur les douze derniers mois glissants, la tendance s’inscrit en repli de -2,7% tandis qu’elle atteint -3,3% en cumul sur les huit premiers mois de l’année. S’agissant du BPE, l’activité du mois d’août a enregistré un recul de -1,4% sur juillet (données CVS-CJO) pour des volumes inférieurs de -1% à ceux d’août 2021. Sur le dernier trimestre connu, les livraisons ont perdu -1,5% par rapport aux trois mois précédents (mars-avril-mai) et reculent de -3,1% par rapport à la même période de l’an passé. En cumul depuis janvier, les livraisons de BPE fléchissent de -2,3% comparé aux huit mêmes mois de 2021 tandis que le cumul glissant des douze derniers mois affiche une baisse de -2%.

Le mouvement de repli de l’activité, un peu plus marqué pour les granulats que pour le BPE, même s’il se confirme, aurait donc plutôt cessé de s’amplifier cet été. Du côté des autres matériaux, l'indicateur de l'UNICEM traduit le même mouvement. Après un premier trimestre en hausse de +1,5% sur un an et un deuxième trimestre en net repli (-5,1%), l’activité matériaux stabilise son recul autour de -2,5% sur un an au cours des huit premiers mois de 2022.

Des permis logements a un point haut... Mais après ?

La dernière enquête menée par l’INSEE auprès des professionnels du bâtiment en septembre confirme que le climat des affaires est stabilisé à un point haut. Dans le gros œuvre, l’activité prévue comme l’activité passée demeurent haussières et les carnets de commandes restent ancrés à un haut niveau (9,5 mois d’activité). Le solde d’opinion sur les prix prévus rebondit, conséquence de l’inflation du coût des intrants et de l’énergie. S’il est vrai que les difficultés d’approvisionnement et d’embauche se modèrent un peu (48% des entreprises du gros œuvre ne peuvent produire plus contre près de 62% en janvier), elles restent néanmoins à un niveau très élevé au regard du passé (34% en moyenne). En revanche, l’évolution prévue des effectifs se contracte et l’opinion des chefs d’entreprise sur leurs carnets de commandes s’émousse un peu, signe sans doute d’une moins bonne visibilité à moyen terme et que le point haut de leur activité a sans doute été atteint. Il est vrai que les dernières données en termes de ventes de logements traduisent un repli sensible, aussi bien du côté des promoteurs que des constructeurs de maisons individuelles.

Chez ces derniers, les ventes ont accusé un recul de -21% en août sur un an, laissant le glissement annuel des huit premiers mois de l’année en baisse de -27% environ (et inférieur de 17,3% à sa moyenne de long terme selon Markemétron), soit la tendance attendue pour 2022 avec un total de 102.000 unités. Le durcissement des conditions d’octroi de crédits (critères HCSF), le relèvement des taux d’intérêt et des prix immobiliers, la guerre en Ukraine et ses conséquences sur l’inflation et la crise énergétique ont érodé le pouvoir d’achat et la solvabilité des ménages. Même si la hausse des taux demeure limitée et que la mise en place du bouclier tarifaire a permis de limiter la ponction sur leur revenu disponible, les conditions financières et psychologiques ne semblent plus réunies pour mettre en place des projets d’investissement.

Après une année 2021 particulièrement dynamique, le nombre de permis logements devrait plonger en 2023, augurant d’une chute à venir de la construction.

Pour l’heure, le nombre de logements autorisés continue de croître, atteignant un point haut à 523.000 unités sur un an à fin août (soit +14% sur un an). Les effets d’anticipation (entrée en vigueur des normes RE2020, hausse des coûts, loi ZAN...) ont d’abord suscité un rebond des dépôts de permis dans l’individuel en début d’année, depuis relayé par le collectif. Mais côté mises en chantier, le rythme ne suit pas : avec 384.900 logements commencés à fin août sur un an, la tendance est stable sur un an (+0,5%) et se replie de -5,6% sur les trois derniers mois connus. Les difficultés rencontrées par les entreprises pour répondre à la demande, conjuguées à la complexité de résoudre l’équation « client » pour ajuster les coûts aux devis et prix finaux, peuvent expliquer cet écart croissant entre le nombre des permis d’une part et le démarrage (effectif ou pas !) des travaux de l’autre. Dans ce contexte logistique et financier tendu, un allongement sensible des délais de mise en chantier (retards, reports) ainsi que des durées de réalisation des travaux, voire leur annulation, ne sont pas exclus. Ce faisant, la prévision de demande de matériaux pour 2023 apparaît plus que jamais un exercice périlleux. Si 2022 pourrait au final se solder par un repli de la production de BPE proche de -3% (en brut) et de -4% pour les granulats, la tendance de l’an prochain est soumise à des aléas et incertitudes majeurs, y compris sur un plan géopolitique, avec des actions et décisions gouvernementales encore en cours (sujet énergétique au niveau européen, arbitrages PLF23...). Un nouveau recul des productions de matériaux pour 2023 apparaît cependant pour l’heure l’hypothèse la plus probable.

TP : un rebond des marchés conclus... à confirmer

Ce d’autant que la conjoncture des travaux publics demeure morose et sans dynamique comme en atteste le volume d’heures travaillées, en repli de - 2,5% sur les douze derniers mois glissants. En août, selon la FNTP, les facturations ont certes progressé en valeur sur un an, mais en gommant l’effet des hausses de prix (déflateur index TP01 à 11,4% fin juillet), elles restent en recul de - 2,8% et de - 8,5% sur un an en cumul depuis janvier. Les prises de commandes ont toutefois rebondi en août (+ 20% en volume) mais ce sursaut ne permettra sans doute pas de sauver l’année (- 7,6% en volume sur douze mois glissants) alors même que 2022 marque l’étape du mi-chemin électoral, traditionnellement caractérisé par le retour en force des projets des municipalités. Et cette frilosité des collectivités locales ne saurait se justifier par la hausse des dépenses de fonctionnement (+4,9% prévus en 2022) plus rapide que celle des recettes (+3,2%), le solde de ces deux blocs dégageant une épargne brute de 43 milliards d’euros...

La croissance française subira le "contrecoup" des JO au quatrième trimestre

La croissance française subira le "contrecoup" des JO au quatrième trimestre

Un effet JO attendu sur la croissance française au troisième trimestre

Un effet JO attendu sur la croissance française au troisième trimestre

Un mois d’octobre pas vraiment rose pour les matériaux de construction

Un mois d’octobre pas vraiment rose pour les matériaux de construction

L'Insee relève sa prévision de croissance pour le 4e trimestre mais la maintient à 1,1% pour 2024

L'Insee relève sa prévision de croissance pour le 4e trimestre mais la maintient à 1,1% pour 2024

PTZ, rénovation énergétique, simplification administrative : la ministre du Logement dévoile son "plan à moyen terme"

PTZ, rénovation énergétique, simplification administrative : la ministre du Logement dévoile son "plan à moyen terme"

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Légère augmentation des crédits immobiliers en septembre confirmant la reprise du secteur selon la Banque de France

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Aménagement extérieur, VRD"

Trophées Batinfo de l'Innovation 2024 : les nouveautés sélectionnées dans la catégorie "Aménagement extérieur, VRD"

Capremib livre ses dalles de ponts pour le chantier du Canal Seine-Nord Europe par péniche pour réduire son empreinte carbone

Capremib livre ses dalles de ponts pour le chantier du Canal Seine-Nord Europe par péniche pour réduire son empreinte carbone

Fenêtre de toit FGH-V Galeria de FAKRO – balcon dans le toit

Fenêtre de toit FGH-V Galeria de FAKRO – balcon dans le toit

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?

Quelle tenue de travail choisir pour les professionnels du BTP et de l’industrie ?

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable