En France, le confinement a été mis en place le 17 mars 2020 et tous les groupes ont communiqué sur l’arrêt d’une partie de leurs chantiers. L’activité a repris progressivement au cours du deuxième trimestre dans la plupart des pays au rythme des directives gouvernementales des pays où chaque groupe opère.

Mazars s’est interrogé sur la capacité des majors européens du BTP à traverser la crise du Covid 19, à travers l’étude des performances, de la solidité financière et du positionnement (diversification géographique / sectorielle) des 17 grands groupes européen, pure players ou acteurs diversifiés autour des métiers de la construction, dont le chiffre d’affaires consolidé est supérieur à 5 Mds€, L’étude « Les majors européens du BTP sont-ils armés pour affronter la crise ? » compare les performances financières des majors européens du BTP sur 2019 et début 2020. Par rapport aux précédentes études, les axes de comparaison ont été complétés d’un focus sur l’endettement, la trésorerie et la liquidité des majors à fin 2019.

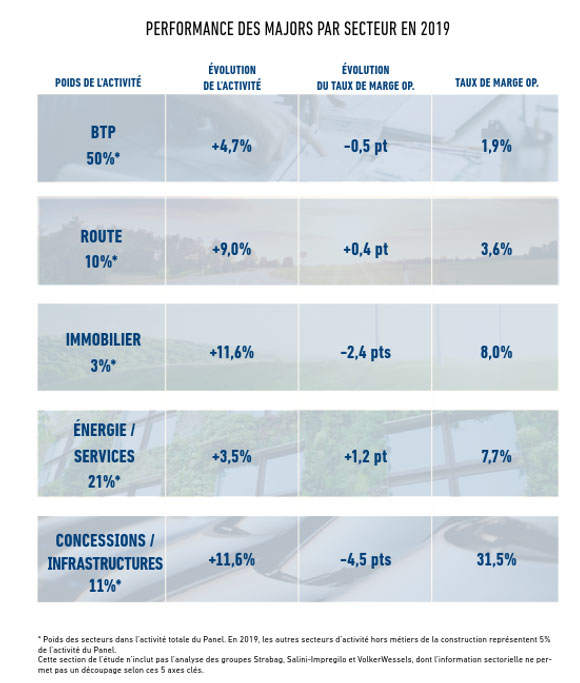

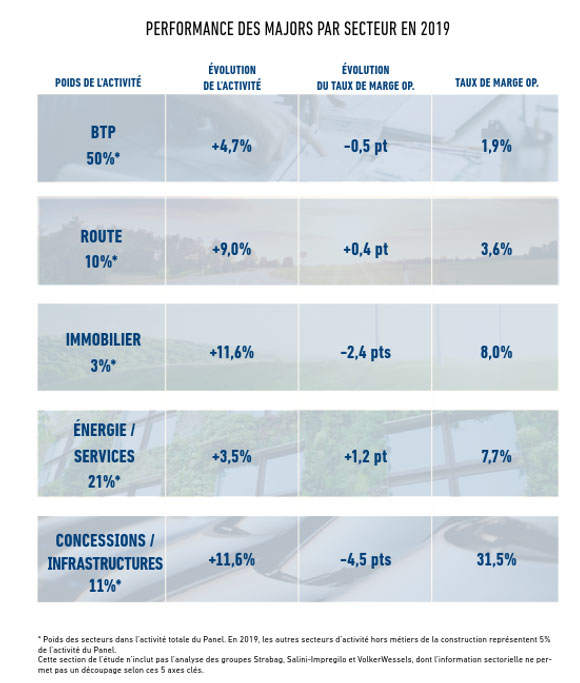

- Les groupes ressortent renforcés de l’année 2019 avec une belle croissance de +4,5% (dont +7,9% pour les majors français) et un taux de marge opérationnelle légèrement supérieur (+0,2 point pour atteindre 4,9%).

- L’internationalisation des majors s’est à nouveau accentuée en 2019 : la part de l’activité réalisée à l’étranger progresse de 2 points, pour représenter 56% de leur activité.

- Le carnet de commandes à fin 2019 est au plus haut historique, en hausse de 3,5% vs. fin 2018.

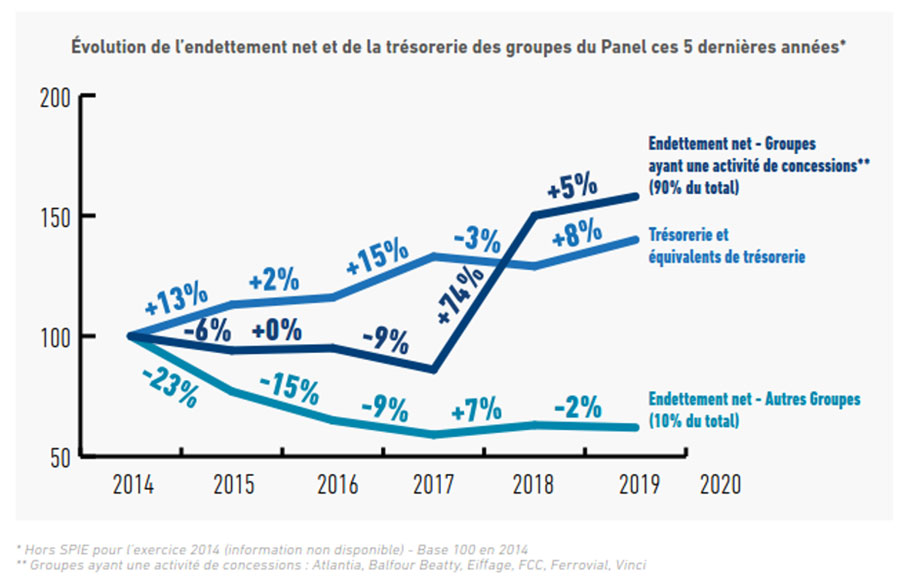

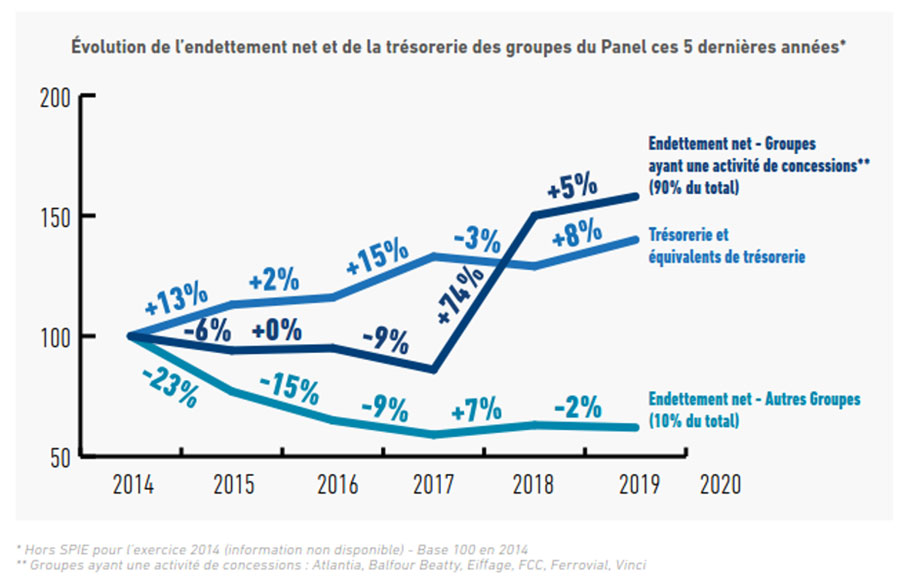

- La solidité financière s’est fortement améliorée sur 5 ans, avec une hausse de la trésorerie de 40% pour l’ensemble des groupes, atteignant ainsi 45 Mds€. En complément l’endettement net a reculé sur cette période de 38%, hors groupes ayant une activité de concession.

- L’activité des groupes ayant publié au 1er trimestre 2020 est encore faiblement marquée par l’impact du Covid 19 (+2,2% vs. 1er trimestre 2019), mais devrait être fortement impactée au 2nd trimestre 2020, à l’image de la dégradation des capitalisations boursières sur le 1er semestre 2020.

Les publications du chiffre d’affaires des majors européens du BTP au 31 mars 2020 montrent seulement les premiers effets de la crise du Covid-19. Les groupes français présentent déjà un recul moyen de 2,7% de leur activité par rapport au premier trimestre 2019.

Cette crise s’est également traduite par une forte dégradation des capitalisations boursières de l’ensemble des majors européens. Cette dégradation s’est cependant atténuée au fur et à mesure de la reprise des chantiers.

2019, Une nouvelle année de croissance pour les majors

L’activité des majors s’inscrit en hausse pour la troisième année consécutive, à +4,5% par rapport à 2018. Les groupes français se distinguent, pour la seconde année consécutive, par une hausse de leur chiffre d’affaires (+ 7,9%) supérieure à la moyenne des groupes du Panel.

En 2019, les majors ont poursuivi leur stratégie de croissance externe avec de nombreuses acquisitions sur les divers secteurs d’activité, notamment deux principales acquisitions sur la partie Concessions : l’acquisition en mai de 50,01% des parts de l’aéroport de Londres-Gatwick par Vinci et le rachat en décembre de 49,9% des parts de l’aéroport de Toulouse-Blagnac par le groupe Eiffage.

Le taux de marge opérationnelle des groupes du Panel s’est maintenu par rapport à 2018 (+0,2 point hors Atlantia). Cette légère hausse est toutefois à nuancer. Avec la prise en compte d’Atlantia, le taux de marge opérationnelle des majors européens sur 2019 recule de 0,9 point par rapport à 2018. La dégradation de 18 points du taux de marge opérationnelle du major italien, notamment impacté par l’effondrement du Pont de Gênes, pénalise la moyenne du Panel.

Développement à l’international

Dans la continuité des années précédentes, le poids de l’activité des majors réalisé à l’étranger poursuit sa montée en puissance. En 2019, 55,7% de leur chiffre d’affaires est réalisé hors marché domestique, soit +1,6 point par rapport à 2018, évolution principalement portée par le marché européen (hors domestique), dont la part progresse de +1,5 point.

La hausse du poids de l’activité des majors en Europe hors domestique par rapport à 2018 est notamment portée par Atlantia (+20 pts, principalement en lien avec l’acquisition d’Abertis), NCC AB (+3,5 pts) et Acciona (+1,7 pt).

La part du chiffre d’affaires des majors sur leur marché domestique représente 44,3% de l’activité des groupes en 2019. Ce recul de -1,6 point par rapport à 2018 est notamment impacté par Atlantia (-28 pts), NCC AB (-3,5 pts) et Vinci (-2,2 pts).

Une troisième année de forte croissance pour les majors

L’accroissement du chiffre d’affaires de VolkerWessels de 12,1% par rapport à 2018 est lié à un effet volume sur l’ensemble des segments, notamment sur sa branche Infrastructure en Allemagne et son département Energy & Telecom Infrastructure au Pays-Bas, à l’exception de l’Amérique du Nord qui a subi des intempéries.

Eiffage voit son activité croitre de +10,7% par rapport à 2018. Cette hausse est principalement en lien avec les bonnes performances de ses pôles « Construction » et « Infrastructures ». Le major français a bénéficié de la dynamique des projets du Grand Paris ainsi que de la livraison de nombreux chantiers, notamment dans le secteur des transports en commun en site propre.

La croissance de l’activité de Vinci (10,4%) est liée à la croissance organique et à la croissance externe, notamment des branches Concessions (aéroport de Londres Gatwick) et Énergie.

La croissance du chiffre d’affaires de Balfour Beatty (+10,3 % par rapport à 2018) s’explique par le développement de la partie infrastructures, ainsi que par sa politique de croissance externe avec l’acquisition en 2019 d’une vingtaine d’entreprises de tailles diverses.

Une hausse continue du carnet de commandes

En 2019, les majors enregistrent pour la quatrième année consécutive une hausse de leur carnet de commandes pour les secteurs liés aux métiers de la construction, de +3,5 % en 2019, et ce malgré des niveaux déjà historiquement élevés (+3,1% en 2018 ; +2,7% en 2017 ; +5,9% en 2016).

Des situations contrastées en termes d’endettement net

Sur ces cinq dernières années, les majors ont très fortement réduit leur endettement net (-38% en 5 ans), à l’exception des groupes ayant une activité de concession qui ont poursuivi leurs investissements (+58% en 5 ans).

La hausse marquée de l’endettement net des groupes ayant une activité de concession porte sur les deux dernières années et sur deux majors : Altantia et Vinci. Ils contribuent fortement à l’endettement global du Panel (respectivement 44,1% et 26,0% de l’endettement net total chiffré à 83 Mds€).

Cette forte progression est en lien avec l’acquisition d’Abertis, venue tripler l’endettement net d’Atlantia en 2018, et l’acquisition de l’aéroport de Londres Gatwick en 2019 pour Vinci.

La trésorerie des groupes du Panel repart à la hausse en 2019, après une légère baisse liée à l’effet taux de change sur l’exercice 2018, pour atteindre 45 Mds€ en 2019, représentant une hausse de 40% en 5 ans.

Analyse des disponibilités nettes par rapport à l’activité à fin 2019

Ferrovial et Atlantia se démarquent respectivement avec des ratios disponibilités nettes / chiffre d’affaires de 78,2% et 44,7% en 2019, alors que le ratio moyen des groupes du Panel s’élève à 19,4%.Le ratio moyen des groupes français ressort à 14,9%, soit 4,5 points en-deçà de la moyenne des groupes du Panel.

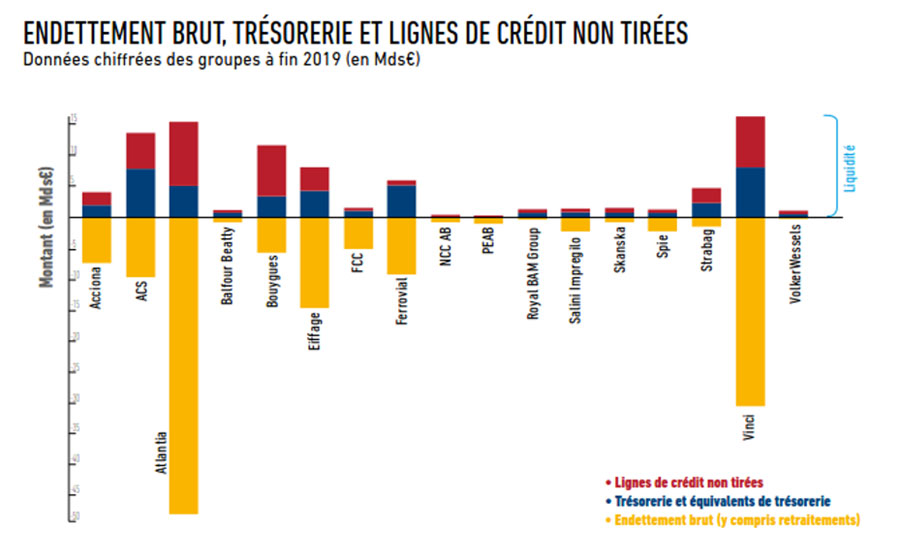

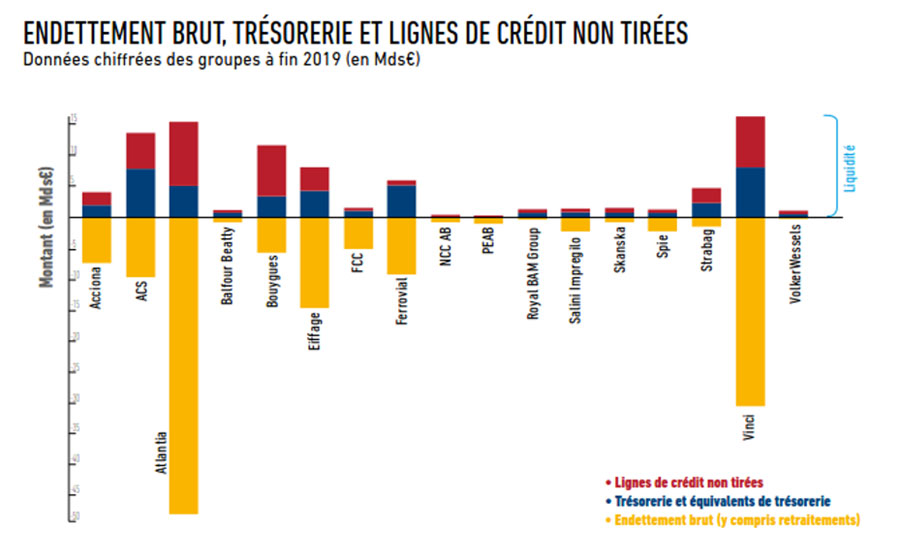

Endettement brut, trésorerie et lignes de crédit non tirées

Sur les 17 groupes du Panel, 4 présentent un excédent net à fin d’année 2019 : Balfour Beatty (0,2 Md€), Royal BAM Group (0,6 Md€), VolkerWessels (0,6 Md€) et Strabag (1,1 Md€).

Par ailleurs, 3 groupes se démarquent particulièrement avec un endettement net supérieur à celui des autres majors (Atlantia : -36,7 Mds€, Vinci : -21,7 Mds€ et Eiffage : -10,2 Mds€), notamment en lien avec des opérations de croissance externe dans le secteur des concessions.

Pour la majorité des majors européens du BTP, l’analyse des agrégats financiers présentés ci-dessus fait ressortir une santé financière certaine des groupes à fin 2019, au regard notamment de leur niveau de liquidité et de la diminution de leur endettement net ces dernières années.

Rentabilité des majors par secteur

Pour mener des comparaisons sectorielles compte tenu des informations disponibles, l’activité des majors européens du Panel est ventilée selon 6 secteurs d’activité, dont 5 sont liés aux métiers de la construction.

L’impact de la crise COVID19

La crise sanitaire liée à la Covid-19 vient néanmoins menacer ces bons résultats et les objectifs des majors pour les prochains mois, puisque la plupart des pays ont imposé un confinement, engendrant irrémédiablement un ralentissement de l’activité.

Au cours du premier trimestre 2020, les majors européens ont généré une activité trimestrielle, supérieure à la moyenne de ces 5 dernières années de 9,6%, et en hausse de 2,2% par rapport au 1er trimestre 2019, malgré les premiers impacts de la crise du Covid-19.

Bien que le premier trimestre 2020 ne traduit pas, pour l’ensemble des majors, l’impact de cette crise inédite, les groupes français présentent déjà un recul moyen de 2,7% de leur activité par rapport au premier trimestre 2019. Les majors français sont en effet impactés plus particulièrement sur les métiers du BTP (-6,3% par rapport au T1 2019), de la Route (-8,9%) et de l’Immobilier (-14,8%), suite aux mesures de confinement en France appliquées dès mi-mars 2020.

« Les majors européens, pour leur grande majorité, affichent une année 2019 satisfaisante en termes d’activité et présentent une santé financière certaine à travers une forte baisse de leur endettement net et un niveau de liquidité élevé. La diversité géographique de leur activité, qui permet de compenser les impacts de la crise dans les différents pays, ainsi que la diversité des métiers, l’industrialisation de leurs méthodes de travail et leur niveau de digitalisation constituent de réels atouts pour permettre aux majors de traverser cette période. Le deuxième trimestre 2020 devrait néanmoins être plus impacté, mais devra être analysé au regard de mesures prises par les Etats pour soutenir les entreprises du secteur au travers de plans de relance dans le BTP ou la poursuite des grands travaux », conclut Olivier Thireau, Associé responsable Immobilier & BTP chez Mazars France.

L’étude « Les majors européens du BTP sont-ils armés pour affronter la crise ? » est disponible sur ici.

Conjoncture des matériaux de construction : « Après l’orage… le crachin »

Conjoncture des matériaux de construction : « Après l’orage… le crachin »

La filière du logement appelle à acter urgemment les mesures qui ont fait l’objet d’un consensus transpartisan

La filière du logement appelle à acter urgemment les mesures qui ont fait l’objet d’un consensus transpartisan

Les artisans du bâtiment alertent sur un "ras-le-bol" croissant face à l'inertie politique

Les artisans du bâtiment alertent sur un "ras-le-bol" croissant face à l'inertie politique

Convalescent, le crédit immobilier reste tributaire de l'incertitude politique

Convalescent, le crédit immobilier reste tributaire de l'incertitude politique

Verre Low-Carbon Planibel Clearlite : un verre plat pour des vitrages plus respectueux de l'environnement

Verre Low-Carbon Planibel Clearlite : un verre plat pour des vitrages plus respectueux de l'environnement

Décret tertiaire et décret BACS : comment les articuler pour une énergie maîtrisée ?

Décret tertiaire et décret BACS : comment les articuler pour une énergie maîtrisée ?

Bois d’intérieur, effet velours ou seconde peau : protections d’exception Oléofloor

Bois d’intérieur, effet velours ou seconde peau : protections d’exception Oléofloor

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides