Le nombre de crédits immobiliers accordés en France baisse fortement avec la remontée des taux d'intérêt, après une année 2021 record. Ce revirement de tendance inquiète les professionnels et suscite des réflexions sur un assouplissement des règles pour lever les obstacles à l'emprunt.

Sélection de produits

À lire également

-

Les pertes d'emplois vont continuer dans l'industrie française prévient la ministre du secteur

Les pertes d'emplois vont continuer dans l'industrie française prévient la ministre du secteur

-

La France "légèrement en récession" selon le patron du Medef

La France "légèrement en récession" selon le patron du Medef

-

Incertitude politique, chômage : 2025 s'annonce douloureuse pour l'économie française, prévient l'OFCE

Incertitude politique, chômage : 2025 s'annonce douloureuse pour l'économie française, prévient l'OFCE

-

L'industrie a besoin d'immigration de travail, déclare Marc Ferracci

L'industrie a besoin d'immigration de travail, déclare Marc Ferracci

-

PLF 2025 : la CPME redoute "des licenciements et défaillances d'entreprises"

PLF 2025 : la CPME redoute "des licenciements et défaillances d'entreprises"

-

Prix de l'électricité dans l'industrie : le gouvernement demande "des efforts" à EDF

Prix de l'électricité dans l'industrie : le gouvernement demande "des efforts" à EDF

-

Le soutien aux entreprises, n'est "pas une question idéologique" selon Antoine Armand

Le soutien aux entreprises, n'est "pas une question idéologique" selon Antoine Armand

-

Le Syndicat des Indépendants alerte sur le risque d'une puissante montée en charge des faillites sans le rétablissement de la confiance

Le Syndicat des Indépendants alerte sur le risque d'une puissante montée en charge des faillites sans le rétablissement de la confiance

Actualités populaires

-

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

Logements sociaux, construction, droits des propriétaires... ce que prépare la ministre du Logement

-

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

La crise immobilière continue pour les promoteurs, qui craignent plus de faillites

-

En Suède, 13 projets éoliens en mer Baltique arrêtés pour raisons de sécurité

En Suède, 13 projets éoliens en mer Baltique arrêtés pour raisons de sécurité

-

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

Coup de pouce « pilotage connecté du chauffage pièce par pièce » : la filière s'oppose à la suppression de cette aide

Publi-rédactionnel

-

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

Fenêtres pour toit plat FAKRO : un excellent éclairage et une esthétique irréprochable

-

VARIANCE C : système pincé de bardage en verre

VARIANCE C : système pincé de bardage en verre

-

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides

ViaCon France innove et révolutionne le stockage des eaux avec des raccordements par brides

-

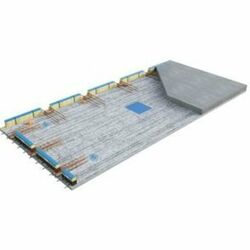

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée

À chaque étage son plancher bas carbone KP1 : entrevous biosourcé EMX Bois et entrevous EMR en matière première recyclée